Tudo sobre Balanço Patrimonial: O que é, Exemplos e Como Fazer

Considerado como a “foto das operações financeiras de uma empresa”, o Balanço Patrimonial é um relatório muito importante para o acompanhamento financeiro de um negócio.

É muito provável que você já tenha tido algum contato ou pelo menos escutado falar sobre o Balanço Patrimonial, seja na empresa em que você trabalha, ou em reportagens, mídias sociais, palestras, entre outros.

No entanto, talvez você ainda não conheça todos os detalhes deste relatório e a razão dele existir. Inclusive, pode ser que entre as atividades que você realiza no seu trabalho, algumas delas estejam ligadas à alimentação de dados para a confecção do balanço e você não saiba.

Por isso, neste artigo, iremos apresentar tudo sobre o Balanço Patrimonial, desde o seu conceito, objetivo, passo a passo de como ele deve ser feito e esclarecer de uma vez por todas a importância deste relatório para o mundo dos negócios.

Confira todos os tópicos deste artigo:

- Qual o objetivo do balanço patrimonial

- O que é o Balanço Patrimonial?

- Estrutura do balanço patrimonial

- Balanço patrimonial: Como fazer em 4 passos

- Como fazer a análise do balanço patrimonial

- Como fazer o cálculo de lucro ou prejuízo no balanço patrimonial?

- Qual a diferença do balanço patrimonial e a DRE?

- Faça o balanço patrimonial para garantir resultados positivos na gestão

Qual o objetivo do balanço patrimonial

O balanço patrimonial é um relatório que para algumas empresas é obrigatório de divulgação, principalmente para as empresas que têm o capital aberto para negociação em bolsa de valores.

Isso não significa que outras empresas que não negociam na bolsa de valores podem deixar de entregar o balanço para o fisco todo ano posterior ao ano base. Por exemplo, uma empresa durante o período de 01 de janeiro de 2000 a 31 de dezembro 2000 encerra seu ciclo financeiro econômico, deve elaborar o balanço e enviar ao Fisco no ano subsequente, que será em 2001.

Lembrando que existe uma data limite para o envio e nesse momento é indicado verificar nos órgãos competentes a data limítrofe da entrega das declarações.

O que é o Balanço Patrimonial?

De maneira simples, o balanço patrimonial representa uma foto do patrimônio da empresa e suas mutaçõesque ocorrem durante a sua atividade socioeconômica financeira em determinado período.

Em outras palavras, o balanço é a foto das operações financeiras da empresa, assim como o Imposto de renda é a foto das operações que ocorreram dentro do período de um ano, onde consta as aquisições de bens, investimentos, despesas pagas e receitas auferidas dentro do período.

Regime Tributário e os Lançamentos Contábeis

Os regimes tributários, Simples Nacional, Lucro Presumido e Lucro Real, são leis e conjunto de normativas que regulamentam a apuração de tributos (impostos), que tem como base de enquadramento tributário o tipo, natureza de negócio, o faturamento e porte da empresa. Por porte de empresa podem ser consideradas pequenas, média ou grande e são enquadradas no regime tributário que será mais barato para a empresa, exceto aquelas que devido a sua atividade são obrigadas a ser empresa de Lucro Real independente do seu porte.

Quanto ao Balanço Patrimonial, todos os regimes podem fazê-lo, o que muda é a obrigatoriedade de entrega eletrônica para o fisco e divulgação na bolsa de valores para acesso dos acionistas.

Em sua maioria, as empresas, por determinação legal, assumem o regime tributário que determina o regime de competência, e outras podem optar pelo regime de caixa.

O tipo de regime é sugerido ao fazer a abertura da empresa, pois dependerá das atividades que ela irá exercer. Ou seja, quando se vai abrir uma empresa é feito uma simulação de regime tributário para verificar qual deles a empresa pode se encaixar e que tenha a menor incidência de impostos de acordo com as suas atividades.

No regime de competência independe quando vai ser feito o pagamento ou recebimento de uma receita ou despesa. O lançamento contábil é feito na data que ocorre o evento e o regime de caixa é no momento que ocorre o pagamento ou recebimento.

No regime de competência independe quando vai ser feito o pagamento ou recebimento de uma receita ou despesa. O lançamento contábil é feito na data que ocorre o evento e o regime de caixa é no momento que ocorre o pagamento ou recebimento.

Exemplo prático: Lançamentos no regime de competência e regime de caixa.

A empresa Delta adquiriu com o fornecedor 150 máquinas de café no dia 01/12/2000. Ela optou por dividir em três vezes o valor total de R$150.000,00, sendo:

- 1ª parcela a vista;

- 2ª parcela para 01/01/2001;

- 3ª parcela para o dia 01/02/2001;

No regime de competência, será registrado na contabilidade as três parcelas dentro do período em que ocorreu o evento.

Em dezembro de 2000 será registrado na contabilidade:

Débito: Caixa/bancos= R$50.000,00

Débito: Fornecedores= R$100.000,00

Crédito: Estoque= R$150.000,00

No regime de caixa, será lançado conforme vai ocorrendo o pagamento e recebimento.

Em dezembro de 2000 será registrado na contabilidade:

Débito: Caixa/bancos= R$50.000,00

Crédito: Estoque= R$150.000,00

Em janeiro de 2001 será registrado na contabilidade:

Débito: Caixa/bancos= R$50.000,00

Crédito: 2ªParcela Fornecedor X= R$50.000,00

Em fevereiro de 2001 será registrado na contabilidade:

Débito: Caixa/bancos= R$50.000,00

Crédito: 3ªParcela Fornecedor X= R$50.000,00.

Estrutura do balanço patrimonial

| Ativo | Passivo (Patrimônio Líquido PL) |

| Realizável a curto prazo | Exigível a curto prazo |

| Realizável a longo prazo | Exigível a longo prazo |

No ativo, as contas devem estar dispostas em ordem decrescente de grau de liquidez, de acordo com a Lei nº 6.404/76.

No passivo, as contas devem estar dispostas em ordem decrescente de grau de exigibilidade, de acordo com a Lei nº 6.404/76.

O lado do ativo é onde a empresa registra todos os seus bens e direitos, e no lado do passivo ela registra todas as suas obrigações e deveres. O patrimônio líquido é a diferença entre ativo e passivo. Nele ficam registrados os aportes financeiros dos sócios e as constituições de reservas de lucro.

| Ativo | Passivo |

| Ativo circulante | Passivo circulante |

| Ativo não circulante | Passivo não circulante |

Ativo circulante

O ativo circulante são as disponibilidades de liquidez imediata, ou seja, que pode ser convertido rapidamente em dinheiro. Por exemplo::

- Depósitos bancários;

- Caixa;

- Duplicatas a receber;

- Estoque;

- Títulos a receber,

- Outros que se encaixam nessas características;

Em sua maioria são os itens que não ultrapassam o período de 12 meses para a sua liquidez e esse período que é conhecido como ano do exercício. Caso ultrapasse esse período, a diferença é lançada no ativo não circulante e é transferida conforme liquidez para o circulante.

Ativo não circulante

O ativo não circulante são os bens e direitos realizáveis após o término do exercício, que tem duração de 12 meses. No ativo não circulante são os realizados a longo prazo como por exemplo:

- Empréstimos a Controladas;

- Contas a receber a longo prazo;

- Depósitos judiciais;

- Investimentos;

- Ativo imobilizado;

- Ativo intangível;

- E outras operações que se enquadram nessas características;

Passivo circulante

O passivo circulante são as obrigações com terceiros a vencer dentro do exercício, período de 12 meses . Por exemplo:

- Salários e encargos a pagar;

- Encargos financeiros a pagar;

- Fornecedores;

- Debêntures;

- Impostos a recolher;

- E outras que se enquadrem nessas características;

Passivo não circulante

O passivo não circulante são as obrigações a vencer após o término do exercício, que tem duração de 12 meses. Por exemplo:

- Subvenções governamentais a apropriar;

- Financiamentos;

- Debêntures;

- E outras que se enquadram nessas características;

Patrimônio líquido

O patrimônio líquido é onde estão representadas de acordo com a lei 6.404/76 , as contas de reservas oriundas de lucro, investimentos dos sócios, prejuízos, ações ou quotas.

Balanço patrimonial: Como fazer em 4 passos

A elaboração deste documento depende de outros relatórios que antecedem o resumo que é o balanço patrimonial. Por isso, para montar o balanço é necessário seguir alguns passos:

Passo 1: Extrair o balancete

Extraia o balancete de verificação do livro razão, levantando todas as operações do período desejado.

Nesse passo é onde se deve verificar a exatidão da matemática do saldo final das contas, caso exista alguma diferença nos lançamentos, respectivamente será feito o acerto.

É importante ressaltar que nesse momento deve-se evitar manipulação dos resultados, afinal o documento precisa ser coerente e com grau de assertividade e fidedigna, ou seja, nada de inventar lançamento que não existiu.

Passo 2: Ajustar contas

Faça os ajustes das contas, equalizando os saldos de acordo com os débitos e créditos transitados no período.

Nessa etapa exige um trabalho técnico contábil, com a finalidade de que todas as contas indiquem os valores assertivos, sendo feito um saneamento das contas do balancete.

A conciliação deverá ser feita “conta por conta”. Exemplo da conta caixa, o saldo final tem que corresponder e refletir o que existe na realidade de dinheiro, ou seja, se na conta caixa o saldo for R$50.000,00 deverá ter esse valor disponível em espécie (dinheiro físico).

Passo 3: Encerrar contas

As contas de receita e despesas devem ser encerradas.

Nessa etapa é onde se encerra as contas de resultado, que contabilmente é vista em dois grupos de contas, as contas patrimoniais e as contas de resultado.

Nas contas patrimoniais se mantêm os saldos acumulados desde o início da constituição da entidade.

Nas contas de resultado, conhecidas como resultado do exercício, são as contas que recebem os saldos do resultado auferido das despesas, receitas, perdas e ganhos, ou seja, apura-se o resultado do exercício e somente depois dessa etapa se distribui o resultado. Debitando ou creditando na conta de resultado do exercício e creditando ou debitando na conta respectiva do resultado.

Passo 4: Notas explicativas

Nesta etapa é feita a elaboração das notas explicativas e das demonstrações financeiras.

Conforme a lei 6404/76, no final de cada exercício, as entidades precisam elaborar e publicar as demonstrações financeiras. Nelas estão evidenciadas de forma sintética todas as movimentações financeiras e contábeis.

Para algumas operações pode não ficar tão evidenciada por meio dos números ou nomenclaturas das contas e das operações da entidade. Por isso, existem as notas explicativas, pois elas tem como objetivo deixar claro o entendimento dos saldos finais e equivalência de dados. Nelas também estão contidas todas as informações de que os interessados na informação necessitam para ter pleno entendimento do balanço.

Se por algum motivo a entidade usar uma conta transitória que equalize os saldos patrimoniais e que não exista nenhuma evidência de fácil percepção por meio das contas, na nota explicativa estará descrito o motivo desse valor.

Por exemplo, numa situação em que a empresa está usando uma conta transitória e houve o ajuste à valor presente das máquinas de extração mineral. Hipoteticamente a empresa irá transferir por meio de compra de sua coligada para a empresa principal, quando a máquina estiver com valor de mercado R$3.000.000,00, estipulado em contrato conforme a depreciação por uso de um valor atual de R$15.000.000,00, ou tempo pré-determinado, dos dois o qual ocorrer primeiro.

Como fazer a análise do balanço patrimonial

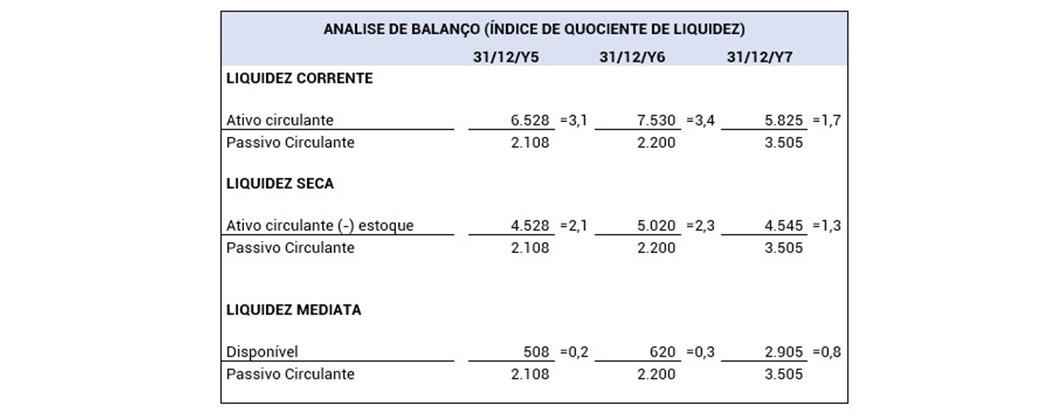

A análise do balanço patrimonial possibilita verificar as possibilidades de uma empresa pagar seus compromissos dentro do período do ano contábil. Essa análise ocorre por meio de quocientes de liquidez corrente, seca e liquidez imediata.

Liquidez corrente

É a comparação entre o ativo circulante (os realizáveis a curto prazo) e o passivo corrente. No ano de 31/12/Y5 o quociente foi de 3,1, o que significa que para cada um real de dívida a curto prazo a entidade possui 3,1 para liquidar a dívida de exigibilidade de curto prazo. Pode ser considerado uma situação boa porque não tem previsão de dificuldade de saldar os compromissos de curto prazo.

Esse tipo de informação é muito apreciada pelos bancos, quando eles fazem análise de crédito antes de conceder um empréstimo à empresa.

Liquidez seca

É a comparação entre o ativo circulante deduzindo os estoques e o passivo circulante. No ano Y5, Y6 e Y7 os quocientes de 2,1,2,3 e 1,3 podem ser considerados bons índices de liquidez seca considerada normal menor que 1.

Liquidez imediata

O próprio nome já diz, que tudo que a empresa tem disponível é suficiente para liquidar seus compromissos do passivo circulante. Essa análise diz o quanto a empresa tem para cada 1 real de dívida.

Aqui nesse exemplo se a empresa precisasse efetuar a liquidez de seu passivo circulante ela teria menos de 1 real para saldar a dívida. Ela precisaria de mais tempo para transformar os estoques e recebíveis de longo prazo para recebimento a curto prazo.

Como fazer o cálculo de lucro ou prejuízo no balanço patrimonial?

O balanço depende de outros relatórios para o correto preenchimento das informações da movimentação do ativo e passivo.

Portanto, as operações financeiras da empresa, assim como o Imposto de Renda que ocorreram dentro do regime contábil de um ano, nas quais as aquisições de bens, investimentos, despesas pagas e receitas auferidas são registradas em modo fotográfico pelo balanço patrimonial, ou seja , a foto das operações são estampadas de forma sintética resumindo as mutações que sofreram no patrimônio da empresa. Sendo assim, não se calcula no cotidiano empresarial o lucro ou prejuízo pelo balanço patrimonial.

O que é muito utilizado sobre informação de lucro ou prejuízo descrita no balanço é uma análise referente a períodos, verificando se a empresa obteve aumento na lucratividade ou uma queda. É importante estar ciente que esse não é o único parâmetro para se constituir um índice de variações dos lucros.

Exemplo prático:

Uma empresa pode ter em seu balanço do Ano 1 para o Ano 2 um aumento significativo no seu lucro. Porém, se ela obteve um aumento de recursos de terceiros, para aumentar o seu ativo, consequentemente ela aumentou o seu custo. Sendo assim, o lucro não pode ser considerado como um parâmetro de crescimento.

É preciso fazer uma análise mais detalhada, pois o lucro acumulado entra no índice que verifica se porventura essa empresa venha entrar em falência, no qual calcula se todo o seu ativo é capaz de pagar as obrigações com terceiros, quando o ativo for insuficiente para arcar com as dívidas de terceiros, o lucro acumulado é o primeiro envolvido para sanar as dívidas.

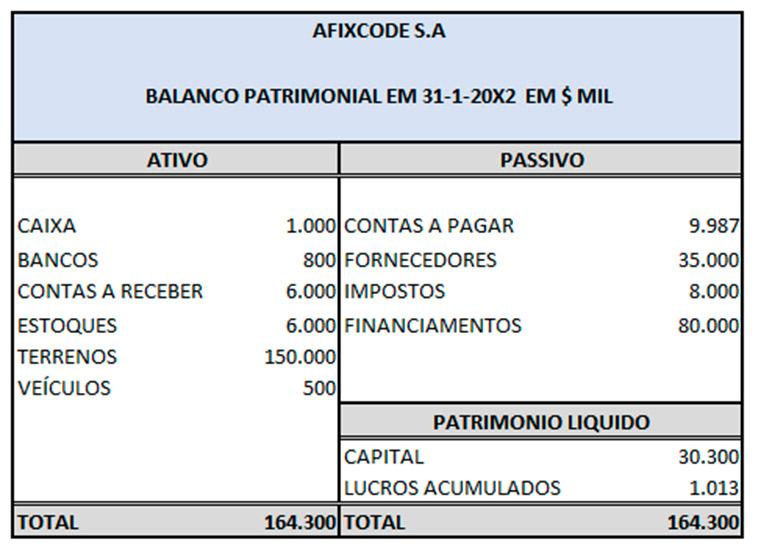

Veja no exemplo a seguir um balanço de uma empresa em nascimento, onde teremos o primeiro lucro acumulado, que é transferido da conta de resultado de lucro líquido para a conta de PL (patrimônio líquido) - Lucros acumulados.

Os valores apurados do lucro líquido podem ser realizados mensalmente ou trimestralmente, vai depender da diretoria da empresa que decide quando irá realizar o fechamento do balanço.

Importante ressaltar que dependendo do tipo de negócio, ramo de atividade ou tipo de personalidade jurídica, devido às regras de portarias e da legislação fiscal, é preciso realizar uma consulta. Essa normalmente é feita lá no início, quando se está realizando um planejamento tributário para abertura de um CNPJ.

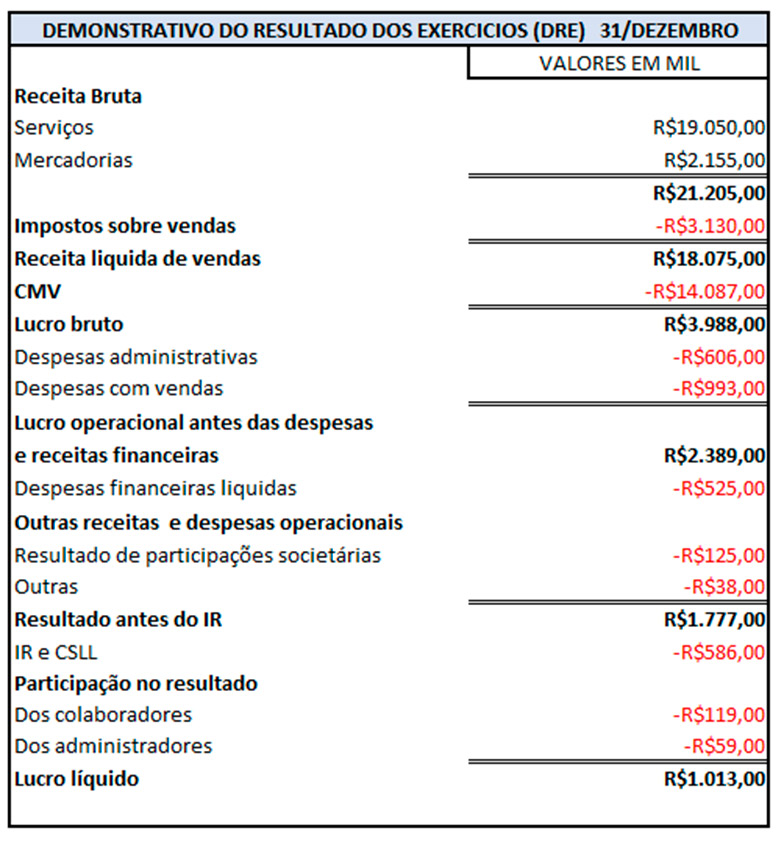

O cálculo de lucro e prejuízo são realizados pela apuração de resultados, que são sintetizados no relatório DRE (demonstração de resultado do exercício), onde é deduzido da receita bruta os custos e despesas incorridas no período. Essas informações também serão utilizadas para alimentar o LALUR (livro de apuração do lucro real).

Qual a diferença do balanço patrimonial e a DRE?

A DRE (demonstração do resultado do exercício) é um relatório que traz o resumo do fechamento das operações financeiras da empresa, onde a sua base é constituída nas contas de resultado. Ou seja, de maneira mais simplificada, são as receitas e despesas que a empresa incorreu dentro de um determinado período.

É comum escutar por aí as pessoas do escritório falarem que “estão atarefados porque estão em semana de fechamento”. Nessa semana é quando ocorre a apuração dos resultados, entre receitas obtidas e despesas efetuadas ou pagas.

Com essa apuração realizada, o saldo de lucro líquido é transferido para a conta de lucro acumulado do balanço patrimonial, ou, ainda, a empresa pode optar por constituir reserva de lucros.

Agora que já conhecemos a DRE (demonstração do resultado do exercício), podemos entender qual é a diferença entre a DRE e o Balanço Patrimonial.

A diferença entre as duas é que no balanço estão as contas patrimoniais, ou seja, aquelas contas que resumem sinteticamente os direitos e obrigações da entidade, que são reconhecidos por ativo, passivo e patrimônio líquido. Não encontraremos dentro do balanço contas de receita ou despesas, o que pode ocorrer são contas retificadoras de contas do ativo ou passivo.

Exemplo prático: Conta estoque e clientes a receber

Na conta de estoque temos a débito = R$20.000,00, e no fim do mês vendemos R$5.000 desse estoque a prazo, então precisamos demonstrar essa redução da conta estoque.

Esse valor de R$5.000,00 debitamos no saldo da conta clientes a receber, reduzindo o valor da conta estoque a crédito.

| ESTOQUE | |

|---|---|

| Débito | Crédito |

| R$ 20.000,00 | R$ 5.000,00 |

| R$ 15.000,00 | |

| CLIENTES A RECEBER | |

|---|---|

| Débito | Crédito |

| R$ 5.000,00 | R$ 0,00 |

| R$ 5.000,00 | |

Faça o balanço patrimonial para garantir resultados positivos na gestão

Como vimos neste artigo, o balanço patrimonial é um relatório fundamental para realizar uma análise real, completa e de maneira muito objetiva dos resultados financeiros de uma empresa durante um período.

Ter em mãos este relatório e saber ler seus dados, podem ser uma ferramenta essencial para que o gestor consiga tomar decisões sobre o futuro da empresa.

Por isso, se você é um gestor ou dono de um negócio, não deixe de dedicar um tempo para analisar e interpretar os dados do Balanço Patrimonial da sua empresa.

Com certeza, irão surgir dúvidas e reflexões. Por isso, conte conosco para te ajudar! Envie seus comentários e compartilhe conosco a sua pergunta, ficaremos felizes em ajudar.

Não perca os próximos conteúdos: inscreva-se em nossa newsletter e nos acompanhe nas redes sociais também.

2 Comments

Eu estou precisando ajuda para resolver uma atividade ,e estou com com muita dificuldades oara resolver,

GOSTEI, CONTEUDO BEM APROFUNDADO