Venda do Ativo Imobilizado Por Empresas do Simples Nacional

Você sabia que a venda de um bem da empresa pode gerar impostos mesmo fora do faturamento?A Venda de Ativo Imobilizado por empresas do Simples Nacional precisa ser realizada de acordo com as normas vigentes. Conheça todas essas possibilidades de tributação neste artigo!

Ao lidar com o ativo imobilizado, empresas optantes pelo Simples Nacional enfrentam questões tributárias importantes. A venda desses bens exige atenção às diversas possibilidades de tributação conforme as regulamentações existentes. Com isso, entender as consequências fiscais é essencial para tomar decisões corretamente.

Neste artigo vamos abordar e mostrar exemplos para deixar mais claro os cálculos de tributação em diversos tipos de situações. Continue lendo e confira!

Simples Nacional e Tributações

Primeiramente, é necessário pontuar que o regime de tributação denominado Simples Nacional, instituído pela Lei 9.317/1996, com o objetivo de simplificar o recolhimento dos tributos no âmbito federal e estadual. Esta Lei foi substituída pela Lei Complementar nº 123 de 2006, com a finalidade de estabelecer normas gerais relativas ao tratamento diferenciado e favorecido a ser dispensado às micro e pequenas empresas, tais como a apuração e arrecadação dos impostos mediante regime único de arrecadação, inclusive as obrigações acessórias, acesso ao crédito e ao mercado, cumprimento de obrigações trabalhistas e previdenciárias.

O que é Simples Nacional?

O Simples Nacional é um regime diferenciado de arrecadação que abrange diversos tributos e requer o cumprimento de diversas condições para sua aplicação, visto que prevê uma tributação inferior ao das demais formas de tributação.

Conforme o artigo 18 da Lei Complementar nº 123/2006, as empresas do Simples Nacional apuram seus tributos mensalmente por intermédio do Programa Gerador do Documento de Arrecadação do Simples (PGDAS-D) pelas suas receitas auferidas, no qual são divididas em anexo de acordo com a atividade da empresa, vejamos seguir:

- Anexo I: Comércio, são tributadas as atividades de revenda de mercadorias, e também é tributada a comercialização de medicamentos e produtos magistrais, produzidos por manipulação de fórmulas, quando não for sob encomenda.

- Anexo II: Indústria, são tributadas as atividades de venda de produtos industrializados pelo contribuinte.

- Anexos III, IV e V: São tributadas as prestações de serviços sujeitas à incidência do ISS do município.

Apesar da sistemática do Simples Nacional, há situações que a tributação incidirá e será recolhida a parte do PGDAS-D, como por exemplo o ganho de capital, o diferimento, a substituição tributária, o diferencial de alíquotas, os tributos devidos na importação de mercadoria e serviços, entre outras situações.

Tributação na Venda do Ativo Imobilizado

no PGDAS-D

Conforme consta nos §§ 5°e 6°do artigo 2°da Resolução nº 140/2018 que define os conceitos de ativo imobilizado, a venda deste não será tributada no PGDAS-D, desde que a desincorporação ocorrer após um ano de sua imobilização, porque esta não integra a receita bruta, vejamos:

Resolução Nº 140/2018Art. 2° Para fins desta Resolução, considera-se: § 5° Não compõem a receita bruta de que trata este artigo: (Lei Complementar n° 123, de 2006, art. 2°, inciso I e § 6°, e art. 3°, § 1°) I - a venda de bens do ativo imobilizado; (...) 6° Consideram-se bens do ativo imobilizado, ativos tangíveis: (Lei Complementar n° 123, de 2006, art. 2°, inciso I e § 6°; Convênio ICMS n° 64, de 7 de julho de 2006; Resolução CFC n° 1.285, de 18 de junho de 2010) |

Importante salientar que, caso a venda do ativo imobilizado ocorra antes do prazo de um ano da imobilização do bem, a empresa sofrerá tributação no PGDAS-D. Com base no entendimento da Solução de Consulta COSIT nº 067/2016, a receita da venda desse bem integrará a receita bruta e, por conseguinte, sobre ela incidirá uma alíquota que, conforme o Anexo I (comércio), é o resultado da soma dos percentuais dos seguintes tributos:

- da União: IRPJ, CSLL, Cofins, Contribuição para o PIS/Pasep e CPP;

- do Estado: ICMS.

Nesse caso, é indiferente se a empresa é prestadora de serviço, cuja a tributação seria pelos Anexos III , IV e V, pois se ocorrer uma venda do ativo imobilizado essa receita deverá ser segregada e tributada pelo Anexo I do Simples Nacional.

Exemplo - Tributação pelo Anexo I

Segue um exemplo de cálculo realizado na venda de um ativo imobilizado, cuja a tributação ocorrerá pelo Anexo I.

Data de Compra do bem: 01/01/2018

Valor da máquina: R$ 250.000,00

Data da Venda do bem: 15/09/2018

Valor da máquina na venda: R$ 170.000.00

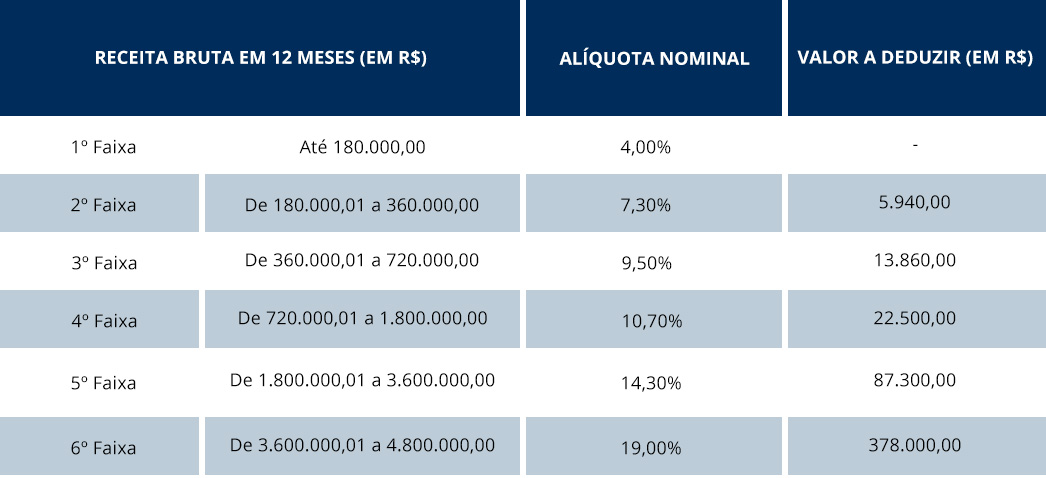

Alíquotas e Partilha do Simples Nacional – Comércio

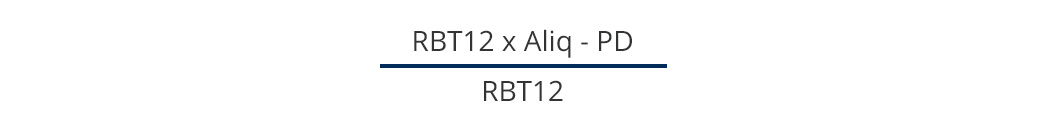

Em regra, a tributação seria pela 1ª faixa, considerando como essa venda o faturamento nos últimos 12 meses, na qual será aplicada a seguinte fórmula:

RBT12: Receita bruta acumulada nos doze meses anteriores ao período de apuração;

Aliq: Alíquota nominal constante dos Anexos I a V da Lei Complementar nº 123/2006;

IPD: Parcela a deduzir constante dos Anexos I a V da Lei Complementar nº 123/2006.

Supondo que a empresa tenha um faturamento de R$1.5000,00 nos últimos 12 meses, e a empresa fosse tributada pela 4º Faixa, então esse seria o cálculo:

R$ 1.500,000 x 10,70% = R$ 160.500,00 – R$ 22.500,00

(Parcela de dedução) = R$ 138.000,00

Alíquota efetiva: R$ 138.000,00/1.500,000= 9,20 %

Receita de Venda do Ativo : R$ 170.000.00 x 9,20 % =

Valor a ser recolhido dentro do PGDAS-D = R$ 15.640,00

No exemplo citado acima, o valor a ser efetivamente pago no PGDAS-D será de R$ 15.640,00, que será partilhado nos tributos previstos no Anexo I (comércio), ou seja, o IRPJ, CSLL, Cofins, PIS/Pasep, CPP e o ICMS. O recolhimento destes será através da DARF, até o dia 20 do mês subsequente à operação, conforme o artigo 40 da Resolução CGSN nº 140/2018.

Como Emitir Nota De Venda De Ativo Imobilizado Simples Nacional?

Agora, vamos abordar os detalhes sobre a emissão da nota fiscal referente a venda do ativo imobilizado por uma empresa do Simples Nacional.

a) Caso haja venda seja depois de um ano em que o ativo pertence a empresa nesse caso não sofrerá tributação no PGDAS-D

1 – Valor da Venda

2 – CFOP 5.551/6.551/7.551 – “Venda de bem do ativo imobilizado”

3 – CSOSN : 400 nessa situação não será permitindo o aproveitamento de crédito do ICMS pela a operação não ser tributada pelo Simples Nacional

4 – Nos Dados adicionais a seguinte frase:

- a) “DOCUMENTO EMITIDO POR ME OU EPP OPTANTE PELO SIMPLES NACIONAL”; e

- b) “NÃO GERA DIREITO A CRÉDITO FISCAL DE IPI”.

Base Legal : Art. 59, § 4º da Resolução CGSN 140/2018

- b) Caso há venda seja tributada pelo Simples Nacional no PGDAS-D, ou seja, antes de um ano de sua desincorporação:

1 – Valor da Venda

2 – CFOP 5.551/6.551/7.551 “Venda de bem do ativo imobilizado”

3 - CSOSN : 102 “ Tributada sem permissão de crédito “

Nesse caso apesar de a operação ser tributada pelo ICMS, não vai gerar direito ao crédito para o comprador da mercadoria, isso porque conforme o “artigo 61 da Resolução CGSN n° 140/2018”, que define que o crédito somente é permitido quando a mercadoria seja destinada à comercialização ou industrialização.

4 – Nos Dados adicionais a seguinte frase:

- a) “DOCUMENTO EMITIDO POR ME OU EPP OPTANTE PELO SIMPLES NACIONAL”; e

- b) “NÃO GERA DIREITO A CRÉDITO FISCAL DE IPI”.

Base Legal : Art. 59, § 4º da Resolução CGSN 140/2018

Tributação na Venda de Ativo Imobilizado Simples Nacional

O ganho de capital é representado pela diferença positiva entre o valor de revenda de um bem e o seu valor de aquisição, ou seja, quando ocorre a venda de qualquer bem, o alienante deve verificar se é o caso de apurar o ganho de capital e pagar o imposto sobre esse valor referente à venda.

Com base no artigo 314 da Instrução Normativa nº 1.700/2017, o ganho de capital percebido pelas empresas do Simples Nacional, em decorrência da alienação de bens e direitos do ativo não circulante, ainda que reclassificados para o ativo circulante com intenção de venda, estão sujeitos à incidência do imposto sobre a renda, com a aplicação das seguintes alíquotas:

a)15% sobre a parcela dos ganhos que não ultrapassar R$ 5.000.000,00

b)17,5%sobre a parcela dos ganhos que exceder R$ 5.000.000,00 e não ultrapassar R$ 10.000.000,00;

c)20% sobre a parcela dos ganhos que exceder R$ 10.000.000,00 e não ultrapassar R$ 30.000.000,00

d)22,5% sobre a parcela dos ganhos que ultrapassar R$ 30.000.000,00

Conforme visto anteriormente, quando o bem do ativo for desincorporado após um ano da sua imobilização o contribuinte não sofre a tributação pela receita auferida no PGDAS-D. Entretanto, sofrerá a tributação pelo ganho de capital, recolhida à parte do PGDAS-D, conforme o inciso V do Art. 5° da CGSN nº 140/2018.

Art. 5°: O recolhimento na forma prevista no art. 4° não exclui a incidência dos seguintes impostos ou contribuições, devidos pela ME ou EPP na qualidade de contribuinte ou responsável, em relação aos quais será observada a legislação aplicável às demais pessoas jurídicas: (Lei Complementar n° 123, de 2006, art. 13, inciso VI, § 1°, incisos I a XV; art. 18, § 5°-C; art. 18-A, § 3°, inciso VI e art. 18-C)

V - Imposto sobre a Renda relativo:

- b) aos ganhos de capital auferidos na alienação de bens do ativo permanente;

(...)

Exemplo: Cálculo de Ganho de Capital na Venda do Ativo Imobilizado Simples Nacional

Considerando esses conceitos e normas citadas, vamos exemplificar uma situação em que uma empresa do Simples Nacional, vende um bem do ativo e está sujeita ao recolhimento do ganho de capital.

Valor de aquisição: R$100.000,00

Quantidade de meses: 24 meses (01.2017 a 12.2018)

Valor depreciado: R$20.000,00

Valor do Ativo em 31.12.2018: R$80.000,00

Valor de Venda do Ativo: R$88.000,00

Ganho de capital: R$88.000,00 – R$80.000,00

Ganho de capital = R$8.000,00

Alíquota IR (15%)

IR Ganho de capital: R$1.200,00

O IR sobre o ganho de capital de R$ 1.200,00 deve ser recolhido através de uma DARF, com o código 0507 “IRPJ-GANHO CAP-ALIENAÇÃO ATIVOS ME/EPP OPTANTES SIMPLES NACIONAL”, e tal valor deve ser lançado contabilmente em “Ganho de Capital” em uma conta de resultado.

Contudo, se este bem for alienado, considerando o mesmo período do exemplo anterior, pelo valor de R$ 76.000,00, conclui-se que não haverá ganho de capital, tendo em vista que seu valor de alienação foi inferior ao valor do bem já depreciado. Nesse caso, tal valor de perda de capital seria de R$ 4.000,00 deve ser contabilizado em uma Conta de Resultado.

Por fim, não serão em todas as situações que o contribuinte pode definir um preço de venda de valor do ativo, conforme os art. 528 e 529 do RIR/2018, quando se transfere tal bem ao uma pessoa ligada ou sócio da empresa, de regra, deve se usar o valor de mercado do bem para tal transação.

Conclusão

Falamos sobre Venda de Ativo Imobilizado por Empresas do Simples Nacional, onde fica claro que a compreensão detalhada sobre as questões tributárias, regulamentações fiscais e procedimentos contábeis, é importante para garantir uma operação eficiente dentro das empresas. Com isso, recomendamos os demais artigos com assuntos relacionados que vão te ajudar ainda com seus ativos imobilizados. Confira!

👉 Contabilização Da Venda Do Ativo Imobilizado

👉 Aproveitamento De Créditos Do Icms Sobre O Ativo Imobilizado

👉 O CPC 27: Diretrizes Para A Contabilização De Ativos Imobilizados

Pamella Faresin

Advogada inscrita na OAB/PR. Atua no contencioso administrativo e judicial. Consultora em tributos indiretos. Pós-Graduada em Direito e Processo Tributário. Linkedin: Pamella Faresin

47 Comments

Material maravilhoso! Parabéns e obrigada!!

Obrigado pelo elogios

Fernando ….. uma duvida, tenho uma AGROPECUARIA no caso LTDA, na verdade é uma propriedade rural que foi enquadrada como Pessoa Juridica, pois criou-se AGROPECUARIA, temos parceria com USINA de Cana, por esta razão, produzimos cana de açucar em nossa propriedade, e temos um CNPJ (diferente do CNPJ Produtor Rural Pessoa Fisica), compramos um veículo e este ficou vinculado ao CNPJ, agora vamos vender tal veículo e a concessionaria esta solicitando NOTA FISCAL de venda, não temos talonario de notas, pois no sistema do Posto fiscal,esta dizendo q é obrigatorio emitir NF-e, a pergunta é: Posso fazer esta nota normalmente de venda informando que é VENDA DE ATIVO IMOBILIZADO, ??? havera tributação nesta venda?

Bom Dia Emerson

Se o posto fiscal não liberou a emissão de nota fiscal manual, é por que já estão obrigados a emissão de NF-e, no qual pode solicitar autorização e emitir esse documento de venda através do aplicativo gratuito da NF-e que está sendo atualizado pelo SEBRAE.

Referente a nota fiscal de venda desse ativo, será com o CFOP 5.551/6.551, agora no que tange a tributação do ICMS, depende em qual Estado sua empresa está localizada, pois tem Estado onde sua empresa está localizada, pois tem Estado que tributada o ICMS e outros que trata como não incidência.

Se puder informar qual Estado sua empresa está localizada, assim posso pesquisar tal tributação.

At.

Bom dia Douglas

Respondendo ao seu questionamento, quando uma empresa do Simples Nacional, revende um bem do ativo imobilizado a situações que pode sofrer tributação no PGDAS-D ou pelo Ganho de Capital.

No seu questionamento se sua empresa está vendendo um ativo a menos de um ano, nesse caso terá a tributação no PGDAS-D, de acordo com a sua receita bruta, conforme o entendimento da RFB na Solução de Consulta COSIT nº 067/2016, a receita da venda desse bem integrará a receita bruta e, por conseguinte, sobre ela incidirá uma alíquota que, conforme o Anexo I (comércio), é o resultado da soma dos percentuais dos seguintes tributos:

a) da União: IRPJ, CSLL, COFINS, Contribuição para o PIS/Pasep e CPP;

b) do Estado: ICMS.

Esses impostos serão recolhidos de uma vez somente junto com sua receita através da Darf e não há o que se falar em tributação de ganho de capital.

Dúvidas estou a disposição

at.

Fernando Bento, boa tarde!

Realmente sua interpretação está corretíssima. Havia lido uma outra interpretação que dizia ser apenas de ativos “in”tangíveis que a tributação de bens há menos de 1 ano seria tributado pelo PGDAS, mas relendo a lei e a SC informada consta realmente o que já havia informado no artigo.

Agradeço pelo contato e pelo retorno dado. E mais uma vez parabenizo pelo artigo, não apenas esse, mas como todos os demais do blog que tendem a ser bem elaborados.

Boa Tarde

Obrigado Douglas

Estamos a disposição

at

Parabéns pelo artigo desenvolvido. Fiquei com dúvida na seguinte situação de caso a empresa tributada pelo Simples Nacional vender bens do ativo imobilizado em um prazo inferior de 12 meses da aquisição será tributado pelos anexos da Lei 123/2006 e não pelo imposto de Renda sobre ganho de capital como se fosse receita bruta do mês em que ocorrer o ganho. Entendi num primeiro momento que será tributada como receita bruta do mês (PGDAS) as imobilizações de ativo intangível que:

“(…)

I – que sejam disponibilizados para uso na produção ou fornecimento de bens ou serviços, ou para locação por outros, para investimento, ou para fins administrativos; e

II – cuja desincorporação ocorra a partir do décimo terceiro mês contado da respectiva entrada. ”

Inclusive entendi que trata-se de uma condição: disponibilizadas na produção ou fornecimento de bens/serviços, etc (I) E desincorporação ocorra a partir do décimo terceiro mês da entrada (II).

Considerado o exemplo do artigo, mas alterando a data para 12 meses (01.2017 a 12.2017) o valor do bem depois de depreciado seria R$ 90.000,00 e em 31/12/2017 a empresa venda esse ativo tangível por R$ 92.000,00. A tributação seria pela receita bruta do mês (PGDAS) ou pelo IRPJ-15%? Sinceramente fiquei confuso com a situação de qualquer situação de venda de ativo imobilizado em prazo inferior a 12 meses será pela receita bruta do PA.

Bom dia, gostaria de ajuda para calcular o imposto que devo pagar sobre a venda de um veiculo que acabei de vender.

O veículo foi comprado em 22/12/2014 no valor de R$ 72.454,20, em nome da empresa que nesta época a empresa estava no Regime de Lucro Presumido.

Vendemos o veículo este ano, julho de 2019 por R$ 63.313,13. A empresa neste momento está no Regime Simples Nacional.

Quanto devemos pagar?

Boa Tarde Vanessa

Tudo Bem ?

Em resposta ao seu questionamento, mesmo alterando de regime de tributação o tempo para considerar o ativo imobilizado para fins de tributação continua.

No seu exemplo que repassou pelo que verificamos esse ativo está a mais de um ano na empresa, ou seja tributação no PGDAS-D, sua empresa não sofrerá.

Mas no caso pode ter o ganho de capital, mas depende do valor de depreciação

vou citar um exemplo hipotético, considerando valores de depreciação

Valor de aquisição: R$ R$ 72.454,20

Valor depreciado: R$ 10.000,00

Valor do Ativo em 30.06.2019: R$ 62.454,20

Valor do Ativo em 30.06.2019: R$ 63.313,13

Valor de Venda do Ativo: R$ 63.313,13

Ganho de capital: R$ 63.313,13 – R$ 62.454,20

Ganho de capital = R$ 858,93

Alíquota IR (15%)

IR Ganho de capital: R$ 128,84

No qual teria que recolher através da DARF

Dúvidas estou a disposição

Para empresa optante pelo simples nacional, na possibilidade de alienação de direitos aplica-se o artigo 314 da instrução normativa 1700/2017 para o cálculo do imposto.

Mas, e se a empresa for MICRO EMPRESA?

Antônio, boa tarde

O artigo 314 do RIR, citado nesse exemplo citamos apenas na situação da hipótese de venda do ativo imobilizado at,

Quanto a situação de alienação dos direitos poderia explicar melhor a situação ?

Bom dia, no calculo realizado para a Vanessa Vasconcelos cujo veiculo foi adquirido em 2014 e revendido em 2019 qual o percentual de depreciação que foi utilizado, não consegui entender bem poderia me ajudar?

Boa Tarde Joselia

Então em regra para cálculo da depreciação se utiliza as alíquotas previstas na Anexo III da IN RFB nº 1.700/2017.

at

Boa tarde!

E como fazemos no caso da venda de um ativo intangível? EX: Marca ou patente

Como optante pelo simples nacional acredito que não posso recolher pelo PGDAS-D.

como devo fazer para declarar essa venda e recolher o IRPJ?

Devo considerar o valor total da venda da marca como BC?

Desde já agradeço

Boa Tarde Fabio

De fato a venda de um ativo intangível não a tributação do ICMS

mas de regra se o ativo está a menos de um ano, pelos menos os impostos federais devem ser tributados

como a consulta da receita federal pede para tributar pelo anexo I independentemente da atividade da empresa, a orientação é na parte do ICMS lançar como isenção para que não tenha tributação.

at.

BOA TARDE

EM 05/2013 COMPREI UM CARRO PELO CNPJ (ME) .AGORA ESTOU TROCANDO POR UM OUTRO 2017 ;

PAGUEI 32.000,00 E ELE ESTÁ ENTRANDO AGORA POR 17.000,00 . A AGENCIA QUER NOTA . COMO CALCULAR O IMPOSTO

ESTOU NO ESTADO DE SÃO PAULO

Boa tarde Cid

Se nesse caso se sua empresa for contribuinte do ICMS

deverá emitir nota fiscal com o CFOP 5.551/6.551 se não for contribuinte não há necessidade de emissão de documento fiscal e poderá emitir um recibo ou contrato de venda.

Referente ao imposto se for do simples nacional se tiver a menos de um ano, deverá tributar pelo anexo I.

Se não for essa situação tem que apurar se vai haverá ganho de capital, efetuando o cálculo da diferença (valor do bem – Valor da venda)

at.

E referente esse assunto Venda do Ativo Imobilizado Veiculo. Deverá recolher ICMS na venda?

Boa Tarde

Caso tenha tributação do ICMS, será recolhido dentro do PGDAS-D no Anexo I (se o bem for vendido a menos de um ano).

Não será emitido uma guia a parte para fins de recolhimento do ICMS

at.

E referente esse assunto Venda do Ativo Imobilizado Veiculo. Deverá recolher ICMS na venda? Sou do Mato Grosso.

Boa Tarde

Caso tenha tributação do ICMS, será recolhido dentro do PGDAS-D no Anexo I

Não será emitido uma guia a parte para fins de recolhimento do ICMS

at.

Boa tarde tenho um veiculo totalmente depreciado , a empresa esta enquadrada no simples nacional e o contador diz que devo pagar 15% sobre o total de venda do veiculo,pois ele já esta totalmente depreciado se vender por 10.000,00 pago 15% sobre os dez, está correto?

Vanusa boa tarde

se o bem está todo depreciado seria considerando zero para a conta

nesse caso terá que verificar se ocorre o ganho de capital e teria um prejuízo

e não teria IR a pagar sobre a venda desse ativo.

No caso da venda de um imóvel que foi adquirido ha mais de dez anos e esta no ativo da empresa deve-se efetuar a depreciação? Esta depreciação não aumentará em muito o ganho de capital? O imóvel foi adquirido por 600 mil e hoje vale R$ 1.000,000,

Como se calculo a ganho de capital nesta situação?

Boa Tarde Paulo

De fato a venda de lote terreno não a tributação do ICMS

mas de regra se o ativo está a menos de um ano, pelos menos os impostos federais devem ser tributados

como a consulta da receita federal pede para tributar pelo anexo I independentemente da atividade da empresa, a orientação é na parte do ICMS lançar como isenção para que não tenha tributação.

Mas de forma preventiva orientamos uma consulta ao fisco para confirmar tal entendimento, quando apurar ganho de capital

verificar o valor real do bem depreciado para a diferença do que foi vendido.

at.

O valor de veiculo pode ser defijido pela empresa vendedora?

Boa Tarde Jamerson

não entendi seu questionamento, pode reformular

mas quanto a empresa vendedora para fins de tributação, não há distinção de quem seja tal vendedor ou impedimentos

at.

Boa tarde! Meus parabéns pela qualidade dos trabalhos. Tenho uma dúvida em relação à alienação de um bem com menos de 12 meses de aquisição. A empresa é tributada no anexo III e a receita da venda deverá ser segregada no anexo I. Minha dúvida é que, por se tratar de um LOTE, há alguma distinção, ou lançamento diferenciado, de forma que não haja tributação para o ICMS, caso possível, ou esta venda de ativo [ainda que não haja sido imobilizado há mais de 12 meses] será tributada integralmente pelo anexo I da LC 123/06? Antecipo agradecimentos.

Boa Tarde Sérgio

De fato a venda de lote não a tributação do ICMS

mas de regra se o ativo está a menos de um ano, pelos menos os impostos federais devem ser tributados

como a consulta da receita federal pede para tributar pelo anexo I independentemente da atividade da empresa, a orientação é na parte do ICMS lançar como isenção para que não tenha tributação.

Mas de forma preventiva orientamos uma consulta ao fisco para confirmar tal entendimento

at.

Uma dúvida, a data que eu uso para o calculo de Darf é a data do recibo de venda (em caso de veículos) ou a data da nota? Essas datas devem ser iguais ou não?

Jéssica, Boa tarde tudo bem

O Imposto de Renda incidente sobre o ganho de capital deverá ser recolhido até o último dia útil do mês subsequente ao da percepção dos ganhos, através de Darf separado com código de receita “0507 – IRPJ – Ganho de Capital – Alienação de Ativos de ME/EPP Optantes pelo Simples Nacional” e será considerado definitivo, ou seja, não poderá ser compensado com nenhum outro tributo.

at.

Gostaria de tirar uma dúvida se possivel, Tenho uma empresa simples nacional restaurante em São Paulo, e tem uma outra unidade sendo aberta em Manaus com outro cnpj

Caso eu queira enviar de onde estou móveis de madeira e inox, para a outra unidade em Manaus, Quais impostos eu pagaria , só para repassar ? E Se fosse para ter um ganho de capital em cima do repasse? Exisitira essa possibilidade?

Boa Tarde Legno

Em regra a nota fiscal de transferência do ativo imobilizado não gera tributação no PGDAS-D, pois não é considerado receita conforme o artigo 18 da Lei Complementar nº 123/2006, e a nota fiscal será emitida com o CST/CSON 400.

Mas como essa mercadoria vai entrar Manaus-AM, o Estado pode entender como aquisição de ativo imobilizado e cobrar o diferencial de alíquotas por parte da sua unidade naquele Estado.

Boa Tarde. Trabalho em uma Contabilidade e estou com uma dúvida. A atividade da Empresa – Comércio sob consignação de veículos. Eles compraram dia 07/10/2019 – valor $ 28.000,00 e venderam 05/12/2019 – valor $ 24.000,00, como faço esse cálculo o pgdas ???

Boa Tarde Sabrine

No caso de comercialização de veículos usados a tributação no PGDA-D é de acordo com o valor de comissão que a empresa está ganhando de lucro.

a base legal, conforme o § 16 do art. Art. 25 da Res. 140/2018

§ 16. A receita auferida na venda de veículos em consignação: (Lei Complementar nº 123, de 2006, art. 2º, inciso I e § 6º, art. 3º, § 1º)

I – mediante contrato de comissão previsto nos arts. 693 a 709 do Código Civil corresponderá à comissão e será tributada na forma prevista no Anexo III;

Bom dia amigo, comprei um equipamento usado e nessa época residia no estado de GO (pá carregadeira) em 07/10/2013 por R$216,000,00 em meu nome pessoa física e hoje 01/02/2020 estou vendendo ele por 150,000,00 para o estado do MS. Poderia me informar o que teria que pagar de imposto e como emitiria essa nota de venda já que sou pessoa física e não sou produtor rural.

Boa Tarde Neidson

Nesse caso deve declarar esse valor de venda na sua DIRF

Ressalta-se a seguinte situação depende do Estado onde esteja localizado, terá que emitir uma nota fiscal avulsa, para transitar com o bem e comprovar a venda para o produtor rural.

Caso no seu Estado não esteja regulamentado a nota fiscal avulsa, orientamos que faça um contrato de compra e venda ou um recibo.7

at.

Boa tarde, por favor, gostaria de saber se minha interpretação está certa:

A empresa em que eu trabalho está vendendo um veículo 100% depreciado, pois foi adquirido em 2013 e está sendo vendido em 2020, a empresa é tributada pelo Simples Nacional, o valor de aquisição foi de R$ 64.000,00 e está sendo vendido por R$ 50.000,00 – esse valor corresponderá ao ganho de Capital e o valor a recolher no código 0507 será de R$ 7.500,00?

Atenciosamente,

Vanderlei.

Boa Tarde Vanderlei

Pelo que verifiquei no seu caso não há ganho de capital e IR a pagar

Valor de Venda R$ 50.000,00 (-) valor do ativo atual considerando a depreciação seria R$ 64.000,00 nesse caso teria um prejuízo, no qual deveria contabilizar em contas específicas para que demonstra no balanço patrimonial da empresa.

ola Fernando,

gostaria de uma ajuda para calcular em uma possível venda de uma empresa, quais seriam os impostos e valor para este caso falando:

abertura 02/1995.

Simples Nacional

Capital Social declarado R$1500,00

Ativo Imobilizado 2019 R$30.000,00

Valor de Venda 2020 R$100.000,00

Comprador me pagará entrada de 20.000,00 e 80.000,00 em 36 vezes.

Comissão vendedor 5%

Neste caso, quanto devo pagar de imposto?

Jefferson, Boa Tarde

Nesse caso é venda de uma empresa ou ativo imobilizado ?

Se for venda do ativo imobilizado, somente tem que verificar se vai tributar no PGDAS-D ou se terá o ganho ou perda de capital

at.

otimo, muito bom

Obrigada Vanderlande! Volte sempre ao nosso blog para mais conteúdos como este.

Olá Fernando tudo bem!

por favor me tira uma duvida, estou vendendo um carro do meu cliente, este bem é do ativo imobilizado.

data de aquisiçao 14/11/2019- valor de compra 127.127,29

venda 17/10/2022 valor 168.000,00

empresa optante do simples nacional-comercio varejista.

Confesso que que sei como preceder, com esse caso, na hora de apurar o imposto do meu cliente.

Pode me ajudar.

Bom dia Fernando,

E quando a empresa optante pelo Simples Nacional, vende um imobilizado e é optante pelo REGIME DE CAIXA… Vende em 18x e as parcelas recebidas tem correção monetária. Faço o cálculo proporcional ao ganho de capital conforme a parcela recebida no mês, para tributar os 15%?

Seguindo o mesmo exemplo seu do início:

Se eu for receber em 18x de 4.888,90 (Sendo que a partir da 2ª parcela o valor estará atualizada pelo IPCA)

Valor de aquisição: R$100.000,00

Quantidade de meses: 24 meses (01.2017 a 12.2018)

Valor depreciado: R$20.000,00

Valor do Ativo em 31.12.2018: R$80.000,00

Valor de Venda do Ativo: R$88.000,00

Ganho de capital: R$88.000,00 – R$80.000,00

Ganho de capital = R$8.000,00

Alíquota IR (15%)

IR Ganho de capital: R$1.200,00

Boa tarde tem uma empresa optante pelo simples nacional comprei um veículo no CNPJ no valor de 110.000 depois de 4 anos estou vendendo por 80.000 quanto que eu pagaria de imposto sou do Maranhão um abraço