Prazo para Guarda de Documentos Fiscais Referentes ao Ativo Imobilizado

Apesar de o prazo de guarda desses documentos variar conforme a legislação de cada país, o cuidado com esses arquivos deve ser constante. Por isso, é importante que as empresas consultem a legislação fiscal vigente e adotem políticas internas claras para garantir uma gestão segura e eficiente do seu patrimônio.

A legislação tributária no Brasil é conhecida pela sua complexidade — especialmente quando o assunto é o prazo de guarda de documentos fiscais e comerciais. Para entender o que precisa ser mantido e por quanto tempo, é essencial conhecer três dispositivos legais que abordam esse tema.

- Código Tributário Nacional (Lei 5.172/1966, artigo 195): Determina que os livros obrigatórios de escrituração comercial e fiscal, juntamente com os comprovantes dos lançamentos, devem ser mantidos até o termo final de prescrição dos créditos tributários das operações a que se referem. Em outras palavras, o prazo de guarda de documentos segue o prazo de prescrição dos tributos.

- Lei 9.430/1996 (artigo 37): Estabelece que os comprovantes de escrituração relacionados a eventos que terão impacto em lançamentos contábeis futuros devem ser mantidos até que o direito da Fazenda Nacional de constituir os créditos tributários referentes a esses exercícios esteja decadente.

- Decreto-Lei 486/1969 (artigo 4): Determina que os comerciantes devem manter em ordem os documentos pertinentes a eventuais ações enquanto elas não estiverem prescritas. Portanto, muitos livros, por terem natureza mercantil, devem observar os prazos estabelecidos pela legislação civil e societária.

Complemento importante: Além da legislação tributária, também se aplicam os prazos do Código Civil (art. 1.194) e da Lei das S.A. (Lei 6.404/1976), que estabelecem guarda de documentos por até 10 anos, especialmente para fins societários e civis.

Neste artigo, vamos mostrar por que esse controle é tão importante — e como evitar dores de cabeça no futuro. Continue a leitura!

Digitalização de Documentos Fiscais

A digitalização de documentos fiscais é legalmente permitida e regulamentada pelo Decreto nº 10.278/2020, que estabelece os requisitos para que documentos digitalizados tenham o mesmo valor jurídico do original em papel.

Além disso, a IN RFB nº 2.121/2022 (que revogou a IN 1.774/2017) reforça a possibilidade de manter documentos fiscais em formato digital, desde que respeitados os requisitos de segurança, integridade e auditabilidade.

Por isso, a recomendação de digitalizar as notas fiscais no momento da contabilização é segura e está alinhada com a legislação vigente.

Prazo de Decadência e Prazo Prescricional para Guarda de Documentos

Os prazos de decadência e prescrição estão definidos no Código Tributário Nacional, especificamente nos artigos 173 e 174:

Art. 173 – A Fazenda Pública tem até 5 anos para constituir o crédito tributário, contados:

I – a partir do primeiro dia do exercício seguinte ao que o lançamento poderia ter sido realizado;

II – da data em que for definitiva a decisão que anulou, por vício formal, o lançamento anterior.

Parágrafo único: Este direito se extingue de forma definitiva após o prazo mencionado, contado a partir da data em que tiver sido iniciada a constituição do crédito tributário, ou seja, a partir da notificação ao contribuinte de qualquer ação preparatória essencial ao lançamento.

Art. 174 – Já o prazo para que a Fazenda cobre judicialmente o crédito tributário é de 5 anos, contados a partir da data da sua constituição definitiva.

Guarda de Documentos Fiscais do Ativo Imobilizado

Portanto, referente ao prazo de guarda de documentos relativos ao ativo imobilizado temos:

|

Documento |

Tempo de Guarda |

Base Legal |

|

|

Nota Fiscal de Imobilizado |

5 anos após o término da depreciação do bem |

Lei 5.172 - Artigo 173 Código Tributário Nacional |

|

|

Nota Fiscal de Venda de Imobilizado |

5 anos |

Lei 5.172 - Artigo 173 Código Tributário Nacional |

|

|

Ordem de Serviço (Imobilizado em Andamento) |

5 anos |

Lei 5.172 - Artigo 173 Código Tributário Nacional |

|

|

Laudos de vida útil e Avaliação Patrimonial |

10 anos ou enquanto vigorar o bem |

Prática contábil e para defesa fiscal |

|

| Documentos societários e contábeis | 10 anos |

|

|

|

|

Referências:

Lei 5.172

Lei 9.430

Decreto-Lei 486

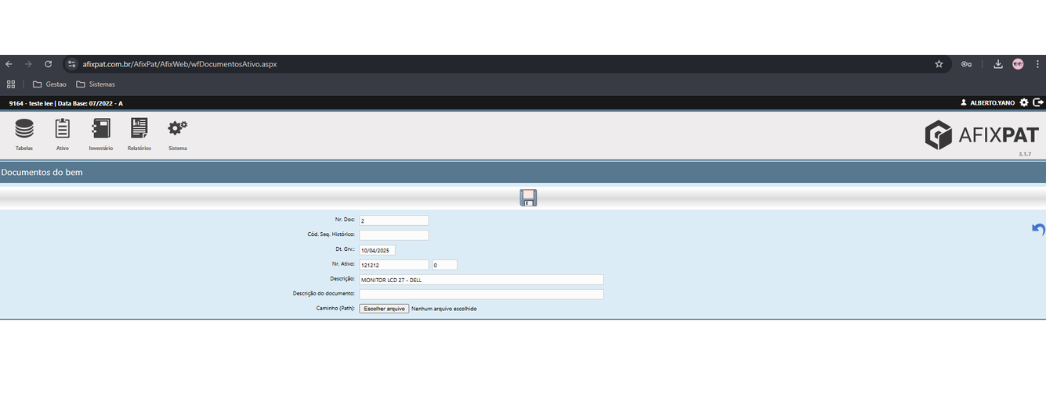

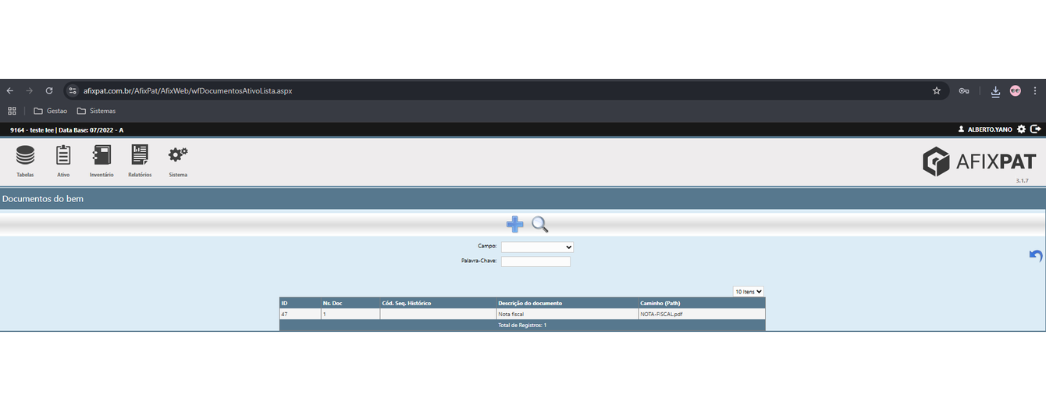

Solução AfixPat / AfixWeb para a Guarda de Notas Fiscais Referentes ao Ativo Imobilizado

Sabemos que é necessário guardar fisicamente o documento original (o papel) das notas fiscais sobre o Ativo Imobilizado, no entanto, recuperar esses documentos pode ser um processo demorado, pois muitas vezes eles são armazenados em arquivos mortos ou em galpões de empresas especializadas em guarda de documentos.

Uma sugestão de procedimento mais eficiente é digitalizar as Notas Fiscais no momento em que são contabilizadas, armazenando os arquivos digitais nos sistemas de controle do Ativo Imobilizado. Essa abordagem permite uma recuperação mais rápida e fácil das informações, evitando a necessidade de buscar os documentos físicos.

A digitalização das Notas Fiscais facilita o acesso e a consulta dos documentos, agilizando processos de auditoria, análise e controle do Ativo Imobilizado. É importante adotar práticas de armazenamento seguro e organizado dos arquivos digitais para garantir a integridade e a disponibilidade das informações.

Como funciona?

A Afixcode oferece o AfixPat, uma solução completa para o controle e a guarda de notas fiscais do ativo imobilizado. Desenvolvido especialmente para a gestão patrimonial, o sistema permite registrar e acompanhar todas as movimentações dos bens — como aquisições, transferências e baixas — de forma centralizada e segura.

Com o AfixPat, é possível gerenciar informações como data de aquisição, valor, fornecedor, localização e outros dados relevantes de cada ativo, tudo em um ambiente 100% online. Isso garante praticidade no acesso, organização dos documentos e conformidade com as exigências fiscais.

Essa é a solução ideal para empresas que buscam mais agilidade, controle e segurança na gestão de seus ativos imobilizados.

Saiba mais!

Neste artigo, entendemos que a guarda correta dos documentos fiscais do ativo imobilizado vai muito além de uma exigência legal — ela é parte fundamental de uma gestão patrimonial eficiente. Vimos que os prazos de decadência e prescrição são definidos pela legislação e que negligenciar essas obrigações pode trazer riscos para a empresa.

👉 O que é e a Importância da Política de Ativo Imobilizado na sua Empresa

👉 Resumo da Principais Leis Referentes ao Controle do Ativo Imobilizado

👉 Aproveitamento De Créditos Do ICMS Sobre o Ativo Imobilizado