Como Calcular a Depreciação de Máquinas e Equipamentos

Para profissionais contábeis, é essencial compreender como determinar a depreciação corretamente, pois isso pode afetar os registros contábeis futuramente. Neste artigo, falaremos como calcular a depreciação de máquinas e equipamentos, métodos para calcular e exemplos.

Independentemente do segmento, empresas do setor industrial precisam realizar investimentos significativos em CAPEX para iniciar suas operações. Os gastos com equipamentos e máquinas específicas, essenciais para a produção, são elevados e exigem uma atenção especial das áreas financeira e contábil, a fim de evitar impactos negativos no negócio.

Por isso, a conta de máquinas e equipamentos geralmente é uma das mais relevantes no imobilizado dessas empresas. A contabilização da depreciação não é importante apenas para fins fiscais, mas também para fins gerenciais, como na composição de custos de produtos e na manutenção dos diferenciais competitivos.

Dessa forma, entender como calcular a depreciação corretamente é essencial para uma gestão financeira eficiente. No entanto, sabemos que muitos profissionais enfrentam desafios ao determinar o momento certo para iniciar a depreciação e escolher a metodologia mais adequada.

Neste artigo, você encontrará explicações detalhadas sobre o que é depreciação, as diferenças entre depreciação fiscal e contábil, exemplos práticos de cálculos, e a importância desse processo. Continue lendo para se aprofundar nesse tema.

Confira os tópicos abordados neste artigo:

- O que é a depreciação?

- Depreciação Contábil x Fiscal

- Como calcular a depreciação de máquinas e equipamentos?

- Por que o cálculo da depreciação é importante?

- Assista o vídeo: Como calcular a depreciação de máquinas e equipamentos

- Como Calcular A Depreciação De Máquinas E Equipamentos Utilizando Sistema Especializado

- Conclusão

O que é a depreciação?

A depreciação representa a perda de valor de um bem ao longo do tempo, que pode ocorrer por diversos motivos, como o uso constante, o desgaste natural ou a inovação tecnológica. Por exemplo, uma máquina utilizada na produção sofre um desgaste natural, e essa perda de valor é chamada de depreciação. O mesmo acontece com computadores que, com o avanço da tecnologia, acabam perdendo valor.

Em outras palavras, é a perda do valor do bem seja por uso (desgaste) ou obsolescência (por exemplo surgimento de novas tecnologias) com o decorrer do tempo. Um exemplo clássico que sempre aplicamos é de um carro zero que compramos na concessionária e a desvalorização do mesmo (parte dessa desvalorização é explicada pela depreciação).

Já o IAS 16 (CPC 27) para fins contábeis, define depreciação como a alocação sistemática do valor depreciável de um ativo ao longo da sua vida útil. A estimativa da vida útil do ativo é uma questão de julgamento baseado na experiência da entidade com ativos semelhantes.

Quando se inicia e cessa a depreciação de um ativo?

De acordo com a CPC 27, o cálculo da depreciação começa quando o bem está disponível para uso e deve cessar quando:

- O ativo é classificado como mantido para venda;

- O ativo é baixado;

- Ou quando estiver totalmente depreciado;

A depreciação contínua mesmo que o ativo se torne ocioso ou seja retirado do uso normal, exceto quando ele já está totalmente depreciado. No entanto, se o ativo se tornar ocioso, pode ser necessário revisar seu valor residual ou o tempo de vida útil, e isso também pode indicar uma possível perda por irrecuperabilidade.

Depreciação Contábil x Fiscal

Falando sobre a diferença entre a depreciação fiscal e a contábil, nossa legislação prevê duas abordagens diferentes para o controle do imobilizado: uma para atender a legislação fiscal e outra para a contábil ou societária.

O que é Depreciação Fiscal?

A depreciação fiscal é calculada conforme as taxas estipuladas pela IN1700 de 2017, permitindo a dedução de quotas mensais no Imposto de Renda das empresas do lucro real.

Segundo a lei atual, as empresas podem aplicar uma taxa de 10% ao ano na depreciação de máquinas e equipamentos, ao longo de até dez anos.

O que é Depreciação Contábil?

Já a depreciação contábil não tem um valor pré estipulado. A vida útil do bem é mensurada através de um estudo, no qual uma empresa especializada vai determinar qual é a vida útil daquele equipamento em específico.

O resultado disso é um valor de taxa de depreciação que deve refletir o real desgaste da máquina dada todas as condições de operação na empresa onde a mesma está alocada.

Portanto, geralmente a depreciação contábil é diferente da depreciação fiscal, podendo ser maior ou menor.

Reforçando novamente, o objetivo da CPC 27, das normas internacionais de contabilidade (IFRS) é que a depreciação do imobilizado representa o mais próximo possível da realidade dada às condições de operação dos bens.

Como calcular a depreciação de máquinas e equipamentos?

Abaixo unimos exemplos práticos utilizando a depreciação fiscal e contábil. Para calcular, usamos principalmente o método linear, mas também existem casos onde o método de unidades produzidas pode ser usado. Siga a leitura para aprender de forma prática a fazer os cálculos.

Exemplos de Cálculo de Depreciação Linear

Usando o cálculo de depreciação pelo método linear, temos algumas diferenças considerando a depreciação fiscal e contábil:

Exemplo de Depreciação Fiscal - Método Linear

Para exemplificar, vamos considerar uma indústria que possui uma máquina com valor inicial de 1 milhão de reais e a taxa de depreciação fiscal desse bem é de 10% ao ano. Assim, teríamos:

Máquina: valor depreciável = R$ 1.000.000,00

Taxa de depreciação fiscal = 10% aa

Depreciação mensal = R$ 1.000.000,00 * 10% / 12 = R$ 8.333,33

Neste exemplo, o cálculo foi baseado no método de depreciação linear, que segue o método de quotas constantes. Ou seja, todos os meses o mesmo valor é depreciado até o final da vida útil deste bem.

Exemplo de Depreciação Contábil - Método Linear

Hipoteticamente, considerar que a mesma máquina tenha sido feito um estudo de vida útil e determinado uma VU = 14 anos

Nesse caso a depreciação mensal seria = R$ 1.000.000,00 / 14 /12 = R$ 5.952,38

Depreciação = (Valor contábil - Valor residual descarte [- Impairment]) / VU

Exemplo de Depreciação Contábil - Método Unidades Produzidas

Um outro método utilizado para calcular a depreciação de máquinas e equipamentos é o das unidades produzidas. Diferente do método linear, que aplica uma depreciação constante, esse método ajusta a depreciação de acordo com a produção mensal de cada bem.

Depreciação por unidade = R$1.000.000,00 / 5.000.000

Depreciação por unidade = R$ 0,02 por unidade produzida

Suponha, portanto, que em determinado mês X a produção mensal de peças foi de 192.356 unidades

Nesse caso a depreciação mensal seria = R$ 0,02 * 192.356 = R$ 3.847,12

No mês seguinte, seria necessário verificar novamente a quantidade de peças produzidas e repetir o cálculo. A principal diferença do método de unidades produzidas em relação ao linear é que ele ajusta a depreciação conforme o desgaste real do bem, baseado na sua produção.

Assim, se a máquina produzir mais peças, a depreciação será maior; se produzir menos, o valor da depreciação será menor.

IMPORTANTE: para a implementação do método de unidades produzidas é necessário dispor de bons controles.

NOTA: para efeitos didáticos não consideremos nos exemplos o valor residual de descarte dos bens.

Por que o cálculo da depreciação é importante?

Além de ser uma obrigação fiscal, entender como calcular a depreciação de máquinas e equipamentos produtivos é importante por dois motivos principais:

1. Exigência Legal

Para as empresas que adotam o regime de lucro real, é possível deduzir o valor da depreciação da base de cálculo ao apurar o imposto de renda e a contribuição social. Por isso, é essencial calcular corretamente o custo da depreciação, garantindo o cumprimento das exigências legais.

2. Composição do Custo de Produtos

Para as indústrias, o valor de máquinas e equipamentos usados na produção faz parte do custo do produto. Calcular corretamente esse valor é necessário para que as empresas determinem com precisão o custo de produção por unidade.

Um cálculo incorreto pode levar a prejuízos significativos para a empresa.

3. Manutenção dos Diferenciais Competitivos

Toda empresa é planejada para ter uma longa existência. E para que isso seja possível, é fundamental renovar periodicamente seu imobilizado.

Por isso, do ponto de vista estratégico, é importante que os gestores tenham conhecimento da idade média dos ativos. Saber se grande parte do parque industrial está se aproximando do fim de sua vida útil ajuda a programar a renovação dos equipamentos, evitando assim a perda de competitividade.

Assista o vídeo: Como calcular a depreciação de máquinas e equipamentos

Quer saber mais detalhes de como realizar os cálculos com um passo a passo completo? Confira o vídeo "Como calcular a depreciação de máquinas e equipamentos" abaixo em que nosso CEO, Glauco Oda, explica com detalhes e exemplos os diferentes métodos de cálculo de depreciação. Clique e assista:

Como Calcular A Depreciação De Máquinas E Equipamentos Utilizando Sistema Especializado

É importante contar com sistemas eficientes de gestão do ativo imobilizado para suporte a essas operações. Com isso, recomendamos nosso sistema Afixpat, para empresas que buscam um sistema altamente funcional.

Afixpat

O Afixpat é um sistema de controle patrimonial, oferecendo não apenas o controle físico, mas também contábil, fiscal e societário. Nosso software foi desenvolvido agregando mais de 40 anos de experiência dos nossos fundadores na área de imobilizado e está em constante atualização, sempre atendendo a legislação contábil em vigor, garantindo conformidade e precisão nas informações contábeis relacionadas aos ativos da empresa.

Além disso, o Afixpat também possui recursos adicionais para controle dos créditos de ICMS e PIS/COFINS relacionados aos ativos.

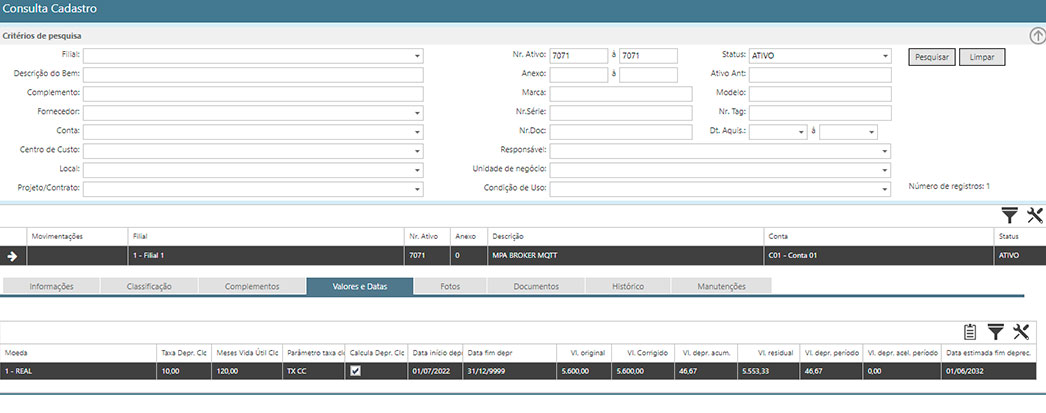

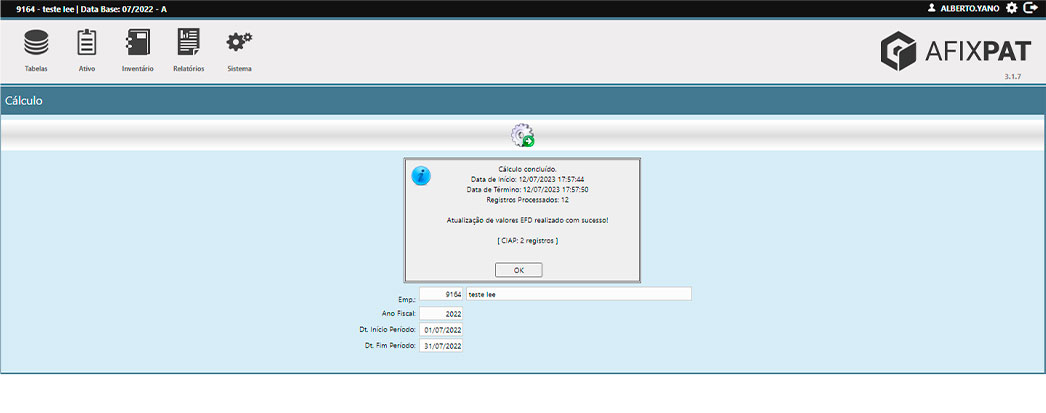

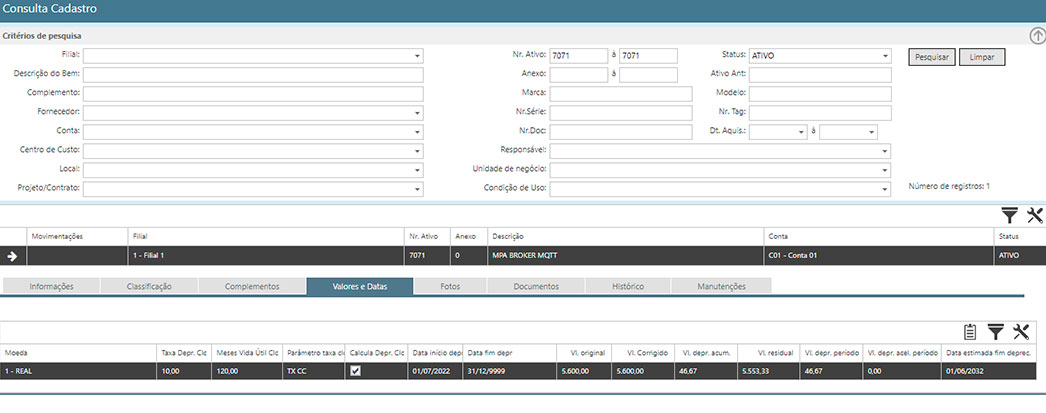

Um dos recursos bem interessantes que nosso sistema oferece, é fazer o cálculo de depreciação. Essa ferramenta permite auxiliar e facilitar o acompanhamento dos registros na gestão de ativos, permitindo que as empresas tenham uma visão clara do valor dos bens ao longo do tempo. Veja no exemplo abaixo:

Permite acesso visual às informações no cadastro do patrimônio, permitindo ao usuário a filtrar pelo bem desejado e verificar suas características registradas. Essas informações incluem fotos, documentos, históricos e outros detalhes importantes. Com essa funcionalidade, os usuários podem ter uma visão mais completa e detalhada de cada bem.

Essas são algumas das funcionalidades que o sistema oferece, é possível acompanhar de forma precisa os benefícios fiscais associados aos ativos da empresa.

Quer conhecer mais sobre os cálculos e funcionalidades disponíveis em nosso sistema? Converse com um de nossos especialistas e tire todas as suas dúvidas. Clique aqui para agendar uma conversa com nossos especialistas.

Conclusão

Neste artigo, destacamos a importância de como calcular a depreciação de máquinas e equipamentos, através de métodos de cálculos como exemplo e como utilizar sistema especializado pode te ajudar nesse cálculo. Agora que você já sabe como funciona esse conceito, recomendamos os demais conteúdos:

👉 Vida Útil Economica

👉 A Importância da Depreciação e o Sucesso da Empresa

👉 Depreciação do Ativo Imobilizado: Critérios e Desafios para Contabilidade