CPC 06 R2: Resumo de Tudo o que Mudou

Você sabia que a definição de arrendamento mudou com o CPC 06 (R2)? Isso trouxe mudanças significativas para a contabilidade de arrendamentos. Para saber mais, continue a leitura e entenda como essas mudanças impactam a sua empresa.

O Pronunciamento Técnico CPC 06 (R2), que entrou em vigor em 1º de janeiro de 2019, trouxe alterações significativas para a contabilização de arrendamentos mercantis e financeiros. Este artigo tem como objetivo apresentar um resumo dessas alterações.

Com o CPC 06 (R2), as arrendatárias devem reconhecer um ativo de direito de uso e um passivo de arrendamento para todos os contratos de arrendamento, independentemente de serem classificados como operacionais ou financeiros.

De acordo com a Pesquisa Cenário do Ativo Imobilizado 2023, a respeito da adequação ao CPC 06 R2 (IFRS 16), houve uma diferença significativa entre as empresas acima de 500 colaboradores em relação às demais. Enquanto nelas, 50,9% indicam que já se adequaram, nas empresas com menos de 500 colaboradores, apenas 25,5% já fez a adequação dos contratos de arrendamento mercantil.

Continue a leitura e entenda se sua empresa deve se adequar e quais foram as principais atualizações na lei ou clique no índice abaixo para ir para o tópico desejado:

- O que é Arrendamento Mercantil de acordo com o CPC 06 - R2?

- Para que serve o CPC 06?

- CPC 06 R2: O que mudou?

- Principais definições CPC 06 R2:

- Alcance - Quando a entidade deve aplicar este pronunciamento?

- Identificação de arrendamento

- Reconhecimento no Arrendatário

- Mensuração inicial do ativo de direito de uso pelo arrendatário

- Período de Transição

- Impacto do CPC 06 (R2)

- CPC 06: Contabilização

- CPC 06: Conte com a Afixcode para atualizar sua empresa

O que é Arrendamento Mercantil de acordo com o CPC 06 - R2?

O arrendamento mercantil ou leasing, é uma modalidade de financiamento que permite que a empresa adquira bens sem precisar desembolsar todo o valor de imediato. Dessa forma, a empresa pode utilizar esses ativos imobilizados desde o início, sem comprometer seu fluxo de caixa.

Ao final do contrato de leasing, existem duas opções: devolver o bem ao proprietário ou adquiri-lo definitivamente, conforme as condições acordadas.

Geralmente, o leasing é utilizado para a aquisição de bens de alto valor, como imóveis, máquinas, equipamentos e veículos, que são essenciais para a operação e crescimento da empresa.

Em resumo, o leasing oferece uma maneira eficiente de obter bens de grande valor monetário, facilitando a gestão financeira e operacional da empresa.

Para que serve o CPC 06?

O CPC 06 normatiza os contratos de arrendamento, ou seja, de locação. Ele estabelece as diretrizes para a criação de contratos, detalhando direitos e deveres tanto do proprietário (arrendador) quanto do usuário (arrendatário).

Na prática, isso significa que o contrato precisa especificar como o controle do ativo será transferido, qual será a duração do contrato e o valor pago, além de definir claramente as datas e formas de pagamento.

Além disso, o contrato deve explicar como o bem será utilizado. Por exemplo, no caso de imóveis, ele pode ser destinado para moradia, comércio, indústria ou serviços. Para outros bens, como veículos e equipamentos, a finalidade deve ser igualmente detalhada.

Um termo importante no CPC 06 é o "passivo de arrendamento", que representa as obrigações de pagamento do arrendatário ao arrendador durante o período de uso do bem.

Essas regras garantem que ambos os lados saibam exatamente quais são suas responsabilidades e ajudem a evitar problemas futuros.

Para saber mais sobre as mudanças do CPC 06, confira nosso vídeo:

CPC 06 R2: O que mudou?

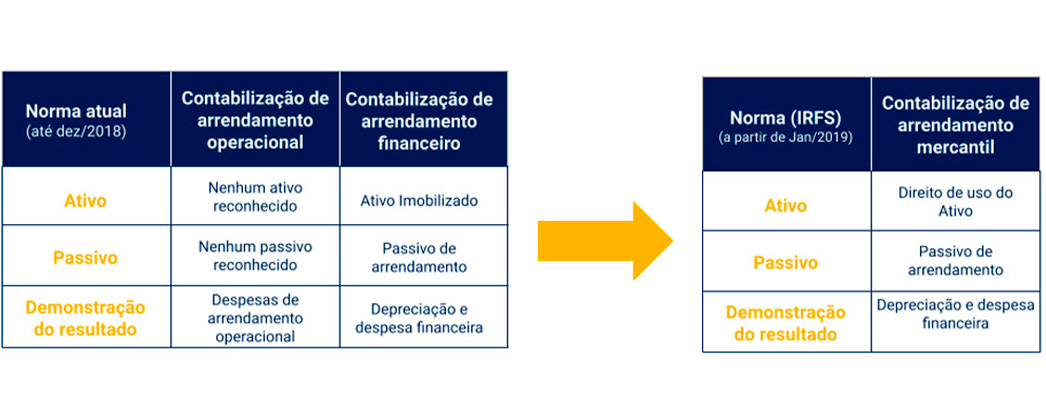

Antigamente, existiam duas formas de contabilização: o leasing operacional e o financeiro. De acordo com a imagem abaixo, conseguimos entender melhor quais foram as mudanças:

Antes da atualização do CPC 06, havia duas formas de contabilização de arrendamentos: arrendamento operacional e arrendamento financeiro.

- Arrendamento operacional: nesta forma de contabilização, não havia reconhecimento de ativo ou passivo no balanço patrimonial. As despesas de arrendamento operacional eram reconhecidas diretamente na demonstração do resultado.

- Arrendamento financeiro: nesta forma de contabilização, o arrendatário reconheceu um ativo de direito de uso e um passivo de arrendamento no balanço patrimonial. O ativo de direito de uso é mensurado a valor presente dos pagamentos mínimos de arrendamento, descontados a uma taxa de juros apropriada. O passivo de arrendamento é mensurado da mesma forma.

O CPC 06 R2 unificou as duas formas de contabilização de arrendamentos, passando a exigir o reconhecimento do direito de uso no balanço patrimonial. Essa mudança foi feita para melhorar a transparência e a comparabilidade das informações contábeis relacionadas a arrendamentos.

Caso não sejam aplicados os requisitos de reconhecimento de um arrendamento o arrendatário deve reconhecer os pagamentos de arrendamento associados a esses arrendamentos como despesa em base linear ao longo do prazo do arrendamento ou em outra base sistemática.

Principais definições CPC 06 R2:

Arrendamento

É um acordo que permite a uma empresa usar um ativo de outra empresa por um período de tempo, em troca de pagamentos periódicos.

Arrendador

É a empresa que fornece o ativo para ser usado pelo arrendatário.

Arrendatário

É a empresa que usa o ativo fornecido pelo arrendador.

Ativo de Direito de Uso

É um ativo que representa o direito do arrendatário de usar o ativo subjacente durante o prazo de arrendamento.

Ativo Subjacente

É o ativo que é o objeto do arrendamento, para o qual o direito de usar esse ativo foi fornecido pelo arrendador ao arrendatário.

Alcance - Quando a entidade deve aplicar este pronunciamento?

A entidade deve aplicar este pronunciamento a todos os arrendamentos, incluindo arrendamentos de ativos de direito de uso em subarrendamento, exceto para:

(a) arrendamentos para explorar ou usar minerais, petróleo, gás natural e recursos não renováveis similares;

(b) arrendamentos de ativos biológicos dentro do alcance do CPC 29 – Ativo Biológico e Produto Agrícola mantidos por arrendatário;

(c) acordos de concessão de serviço dentro do alcance da ICPC 01 – Contratos de Concessão;

(d) licenças de propriedade intelectual concedidas por arrendador dentro do alcance do CPC 47 – Receita de Contrato com Cliente;

(e) direitos detidos por arrendatário previstos em contratos de licenciamento dentro do alcance do CPC 04 – Ativo Intangível para itens como: filmes, gravações de vídeo, reproduções, manuscritos, patentes e direitos autorais. 4. O arrendatário pode, mas não é obrigado a, aplicar este pronunciamento a arrendamentos de ativos intangíveis que não sejam aqueles descritos no item 3(e). que não sejam aqueles descritos no item 3(e).

Identificação de arrendamento

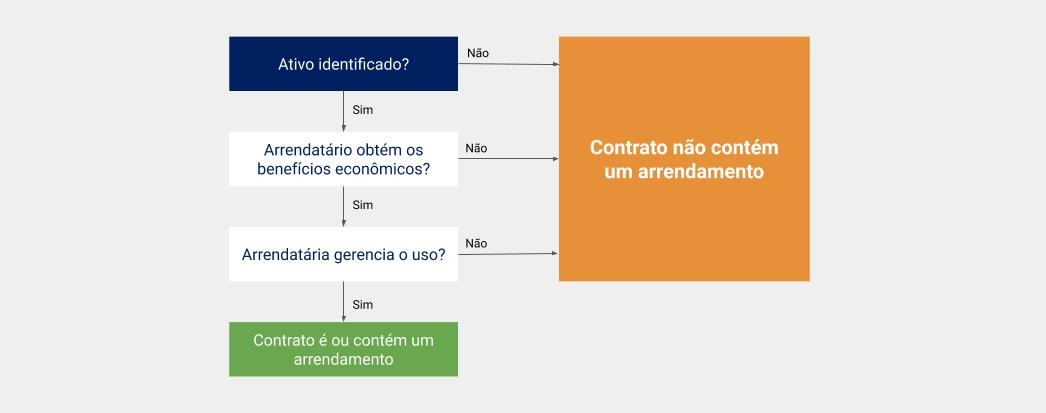

Na celebração do contrato, a entidade deve avaliar se o contrato é, ou contém, um arrendamento. O contrato é definido como um arrendamento se ele transmite o direito de controlar o uso de ativo identificado por um período de tempo em troca de contraprestação.

Segue o quadro para identificar se há ou não um contrato de arrendamento:

Reconhecimento no Arrendatário

No início do contrato, o arrendatário deve reconhecer o direito de uso do ativo e do passivo.

O direito de uso é um ativo que representa o direito do arrendatário de usar o ativo arrendado ao longo do prazo do arrendamento.

O passivo de arrendamento é uma obrigação do arrendatário de pagar as prestações ao arrendador durante o prazo do arrendamento. O reconhecimento do direito de uso e do passivo de arrendamento é independente do tipo de arrendamento (financeiro ou operacional).

Mensuração inicial do ativo de direito de uso pelo arrendatário

Na data de início, o arrendatário deve mensurar o ativo de direito de uso ao custo.

O custo do ativo de direito de uso deve compreender:

(a) o valor da mensuração inicial do passivo de arrendamento, conforme descrito no item 26;

(b) quaisquer pagamentos de arrendamento efetuados até a data de início, menos quaisquer incentivos de arrendamento recebidos;

(c) quaisquer custos diretos iniciais incorridos pelo arrendatário;

(d) a estimativa de custos a serem incorridos pelo arrendatário na desmontagem e remoção do ativo subjacente, restaurando o local em que está localizado ou restaurando o ativo subjacente à condição requerida pelos termos e condições do arrendamento, salvo se esses custos forem incorridos para produzir estoques. O arrendatário incorre na obrigação por esses custos seja na data de início ou como consequência de ter usado o ativo subjacente durante um período específico.

25. O arrendatário deve reconhecer os custos descritos no item 24(d) como parte do custo do ativo de direito de uso quando incorrer em obrigação por esses custos. O arrendatário deve aplicar o CPC 16 – Estoques a custos que são incorridos durante um período específico como consequência de ter usado o ativo de direito de uso para produzir estoques durante esse período. As obrigações por esses custos contabilizados, aplicando este pronunciamento ou o CPC 16, devem ser reconhecidas e mensuradas de acordo com o CPC 25 – Provisões, Passivos Contingentes e Ativos Contingentes.

-

A mensuração subsequente dos ativos de direito de uso está condicionada às contabilizações nos períodos e as implicações das normas contábeis correlatas.

- O ativo deverá ser depreciado desde a data de início, conforme CPC 27, sendo sua vida útil determinada pela opção de compra, ou não, ao final do contrato.

- Como ativo, deverá ser submetido ao teste de recuperabilidade (CPC 01) e se forem verificadas perdas pelo valor recuperável, as mesmas deverão ser contabilizadas.

- Se o arrendamento atender à definição de uma propriedade para investimento, deverá ser mensurado ao valor justo, conforme CPC 28.

- Quando o ativo de direito de uso se referir a uma classe do ativo imobilizado, deverão ser seguidos os procedimentos do CPC 27.

Período de Transição

A data de aplicação inicial de contratos de arrendamento, seja existentes ou novos, é o início do primeiro período de relatório anual em que a entidade aplicar o CPC 06 R2

Seguem dicas e cuidados a serem observados no momento da transição:

- Identificar, avaliar e definir todos os contratos de arrendamento, aluguel e leasing de acordo com as novas definições;

- Verificar e calcular os impactos contábeis decorrentes das novas definições e comunicar aos responsáveis;

- Divulgar os impactos aos usuários das informações contábeis;

Impacto do CPC 06 (R2)

Em geral, o impacto do CPC 06 (R2) no resultado das empresas foi pequeno, pois o valor dos contratos de arrendamento é geralmente baixo em comparação ao total dos ativos da empresa. No entanto, as novas práticas contábeis exigiram mudanças significativas na forma como as informações contábeis são elaboradas, como o reconhecimento, a mensuração e a evidenciação de arrendamentos.

CPC 06: Contabilização

Arrendatário – Reconhecimento Inicial

O ativo de direito de uso deve ser mensurado inicialmente a custo, o que compreende:

- O valor da mensuração inicial do passivo de arrendamento, conforme descrito no item 26 do CPC 06, ou seja, passivo calculado a valor presente;

- Quaisquer pagamentos de arrendamentos efetuados até a data de início, menos quaisquer incentivos de arrendamento recebidos;

- Quaisquer custos diretos iniciais incorridos pelo arrendatário.

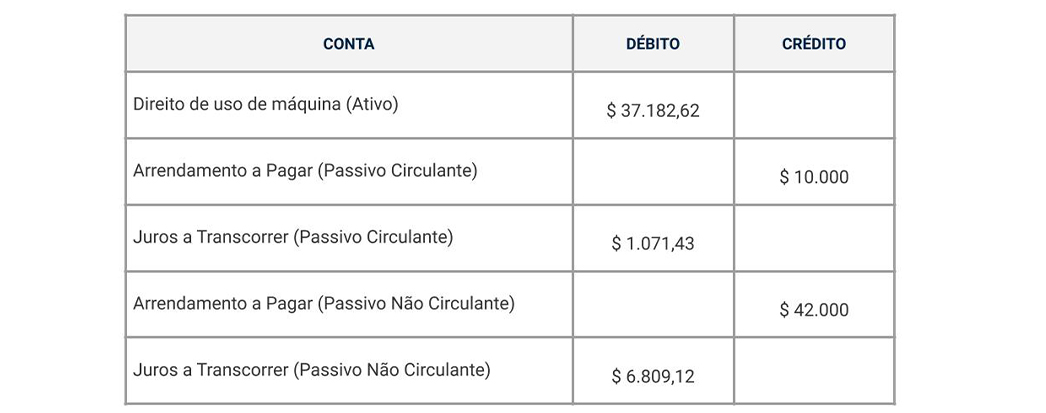

Para melhor visualização, o exemplo abaixo demonstra a contabilização do item (a):

Uma empresa realizou um contrato de leasing de determinada máquina. As características do contrato são as seguintes:

- Valor da contraprestação anual, vencível no final de cada ano: $ 10.000;

- Prazo do arrendamento: 5 anos;

- Valor residual a ser pago no final do 5º ano, para aquisição final do ativo: $ 2.000;

- Taxa de juros implícita no contrato: 12% ao ano.

Temos como decorrência como Valor Presente o seguinte resultado:

1º ano: FV: $ 10.000 PV: $ 8.928,57

2º ano: FV: $ 10.000 PV: $ 7.971,94

3º ano: FV: $ 10.000 PV: $ 7.117.80

4º ano: FV: $ 10.000 PV: $ 6.355,18

5º ano: FV: $ 12.000 PV: $ 6.809,12

Ativo Direito de Uso: $ 37.182,61

Passivo Circulante: …………$ 10.0000

Juros a Transcorrer: ……….$ 1.071,43

Passivo Não Circulante: ……$ 42.000,00

Juros a Transcorrer: …………$ 13.745,96

A contabilização se daria da seguinte forma:

Ressaltamos que quando a empresa não possui um valor fixo de parcela, esta deverá se basear nos valores que se espera realizar, levando em consideração valores históricos da data do início do contrato.

Arrendatário – Depreciação do Ativo

Como no registro inicial do arrendamento mercantil financeiro o bem foi lançado no ativo, se ele for passível de depreciação/amortização, deve-se proceder ao seu cálculo e contabilização.

De acordo com o item 27 do CPC 06 (R1):

“A política de depreciação para os ativos arrendados depreciáveis deve ser consistente com a dos demais ativos depreciáveis e a depreciação reconhecida deve ser calculada de acordo com as regras aplicáveis aos ativos imobilizados”.

A depreciação desse item será feita, tendo como base dois caminhos:

- O primeiro, leva em consideração que o ativo subjacente será adquirido no final do contrato, sendo assim a depreciação deve ocorrer de acordo com a vida útil do ativo em questão.

- Caso a empresa não opte por comprar o ativo, esta deverá depreciá-lo de acordo com o tempo de contrato ou a vida útil do ativo subjacente, dos dois ou menor.

Ainda, o ativo arrendado deve passar por teste de impairment, para verificar se existe necessidade de ajuste por recuperabilidade, de acordo com o Pronunciamento Técnico CPC 01 (R1) – Redução ao Valor Recuperável de Ativos.

Um ponto importante que cabe ressaltar: caso a empresa tenha intenção de comprar o referido ativo ao final do contrato, e esta tenha que, para isso, pagar um “valor adicional” para aquisição do bem (em geral existe previsão de pagamento de valor residual, juntamente com a última parcela do arrendamento, para posse definitiva bem), esse valor passará a integrar o valor do contrato, no reconhecimento inicial do ativo.

Passivo – Valor Presente

O passivo de arrendamento deve ser classificado em corrente ou não corrente, dependendo do prazo de pagamento das parcelas.

Além disso, deve-se separar o valor dos juros a transcorrer como uma conta redutora da dívida. Os juros devem ser reconhecidos a cada período, de acordo com o regime de competência, durante o prazo do arrendamento. O objetivo é produzir uma taxa de juros periódica constante sobre o saldo remanescente do passivo.

A mensuração dos juros deve ser feita por meio do cálculo exponencial e pro rata, ou seja, utilizando-se de juros compostos e determinados, em função da decorrência do tempo.

No caso de haver pagamentos contingentes, esses devem ser lançados como despesa nos períodos em que são incorridos. O valor do registro inicial do ativo e do passivo não é alterado.

Arrendatário – Aspectos Tributários

As Leis no 1.638/07 e no 11.941/09 exigiram o reconhecimento no imobilizado dos bens adquiridos via arrendamento mercantil financeiro, pelo seu valor presente, com a correspondente dívida sendo reconhecida no passivo, em financiamentos a pagar.

Com isso, teremos uma substituição da despesa de arrendamento por duas despesas: (i) despesa de depreciação e (ii) despesa financeira.

Contudo, para fins tributários, o Fisco continuará permitindo a dedução da despesa de arrendamento, não aceitando a dedutibilidade da depreciação de bens adquiridos via arrendamento.

Nesse sentido, a Lei 12.973/14 incluiu o inciso VIII no art. 13 da Lei 9.249/95, proibindo a dedução da despesa de depreciação e amortização de bem objeto de arrendamento mercantil, mantendo o tratamento tributário existente para as operações de arrendamento mercantil.

Permanece, portanto, nesse caso, a possibilidade de reconhecimento como despesa do pagamento do arrendamento mercantil.

Arrendatário – Exclusão no Lalur

Na apuração do Lucro Real, a arrendatária poderá excluir no LALUR:

- As contraprestações pagas ou creditadas por força do contrato que não tenham sido reconhecidas como despesa;

- Os custos diretos iniciais incorridos que façam parte do custo do ativo de direito de uso; e

- Os custos incorridos de desmontagem e remoção do ativo que façam parte do custo do ativo de direito de uso.

Arrendatário – Adição no Lalur

Na apuração do Lucro Real, a arrendatária deverá adicionar no LALUR:

- A despesa com depreciação dos bens objeto de arrendamento mercantil;

- As perdas por redução de valor recuperável (impairment);

- Outras realizações do ativo, tais como alienação ou baixa, mesmo após eventual reclassificação contábil;

- Perdas na avaliação com base no valor justo;

- As despesas financeiras reconhecidas.

Podemos dizer ainda que a depreciação é uma adição temporária, pois será realizada com a contraprestação do bem. Nesse caso, sugerimos que seja constituído o ativo fiscal diferido.

Arrendatário – Apuração do PIS/Cofins no regime não cumulativo

Com relação às contribuições para PIS e COFINS, a arrendatária poderá descontar créditos sobre os valores das contraprestações de operações de arrendamento mercantil de pessoa jurídica, exceto quando for adquirida de optante do Simples Nacional.

Não é permitido o crédito sobre a depreciação, mesmo após a reclassificação contábil.

Fonte: Site VBR Brasil

CPC 06: Conte com a Afixcode para atualizar sua empresa

O CPC 06 (R2) é um pronunciamento contábil que define e estabelece as normas para o reconhecimento, mensuração e evidenciação de arrendamentos, tanto operacionais quanto financeiros. O objetivo do CPC 06 é garantir que as informações contábeis sobre arrendamentos sejam relevantes, confiáveis, compreensíveis e comparáveis.

Aqui na Afixcode, oferecemos um serviço completo para garantir que sua empresa esteja em total conformidade com o CPC 06. Nossa equipe de especialistas está preparada para auxiliar na elaboração e gestão de contratos de arrendamento, detalhando todos os direitos, deveres e obrigações de ambas as partes.

Além disso, ajudamos a definir a transferência de controle dos ativos, o período de contratação, valores, e formas de pagamento, facilitando todo o processo para você. Com nosso suporte, sua empresa poderá focar no crescimento e na eficiência operacional, enquanto cuidamos de todos os detalhes contábeis e regulatórios.

Para se aprofundar ainda mais no assunto, confira abaixo os conteúdos relacionados.

👉 Leasing Financeiro: O que é? e como contabilizar?

👉 Arrendamento Mercantil: O que é, procedimentos fiscais e créditos do ICMS

👉 CPC 24 – Eventos Subsequentes: Conceito e importância de sua divulgação

1 Comment

Prezados, bom dia

Pergunta…

O investimento para adequar o imovel objeto do arrendamento, segue o mesmo prazo para depreciação que a do contrato…

EX.serviço de pintura, infraestrutura, contrução civil, instalaçoes devem serem classificados como melhoria do arrendamento mercantil com o prazo do contrato ou como as instrução de vida util do CPC 27…

Montante investido para adequar o ativo arrendado às necessidades do arrendatário e depreciado ao longo do período mais curto entre a vida útil estimada do bem arrendado e essa melhoria de arrendamento. Ex) em caso de instalação de equipamento de layout no edifício de escritórios alugado.

a