Leasing Financeiro: O que é? E como Contabilizar?

O leasing financeiro é uma forma de financiamento que pode ajudar as empresas a crescer e a melhorar sua eficiência operacional.

O leasing financeiro é uma opção atraente para empresas que precisam de bens caros, mas não têm recursos para comprá-los à vista. Ele também pode ser uma boa opção para empresas que têm a prática de trocar seus bens com mais frequência ou que precisam de bens por um período de tempo limitado.

Apesar de ser uma ferramenta já bastante popular e que pode trazer muitos benefícios para as empresas, é essencial que os decisores do negócio entendam como o leasing financeiro funciona. Assim, eles poderão tomar as melhores decisões estratégicas para o negócio, bem como contabilizar o mesmo corretamente e seguindo as normas vigentes.

Neste artigo, vamos falar sobre os aspectos do leasing financeiro, como contabilizar e tirar algumas dúvidas na prática! Confira abaixo:

- O que é Leasing Financeiro?

- Empresas Brasileiras e a Adequação para a CPC 06 R2

- Qual a Diferença entre Leasing Financeiro e Operacional

- O Que Reza A Lei 12.973/2014: Ir Sobre Leasing Financeiro

- Como se caracteriza uma operação de leasing financeiro

- Como Contabilizar Leasing Financeiro?

- Na Prática: Perguntas Sobre Leasing

- Gostou do conteúdo?

O que é Leasing Financeiro?

O leasing financeiro é uma modalidade de financiamento que permite à empresa usufruir de um bem sem ter que desembolsar o valor total à vista. O bem fica sob propriedade da empresa de leasing, que é quem faz o pagamento à fornecedora do bem.

A empresa que contrata o leasing financeiro tem duas opções ao final do contrato: devolver o bem à empresa de leasing ou comprá-lo pelo valor residual, que é determinado no contrato.

O leasing financeiro é uma opção interessante para empresas que precisam de um bem de grande valor, mas não têm condições de arcar com o valor total à vista. O leasing também pode ser uma boa opção para empresas que querem substituir seus bens de forma constante, pois permite que elas troquem o bem por um novo ao final do contrato.

Procedimentos conforme a Lei 12.973

A Medida Provisória 627/13, convertida na Lei 12.973/2014, estabeleceu a regra tributária para as despesas financeiras nas operações de arrendamento mercantil, referentes a bens móveis e imóveis relacionados com a produção ou comercialização de bens e serviços.

A partir de então, existem duas situações para o leasing de imobilizado:

- Leasing operacional: o arrendatário tem o direito de usar o bem durante um período determinado, mas não é o proprietário. O bem deve ser devolvido ao arrendador no final do contrato.O tratamento contábil e fiscal é igual a um aluguel.

- Leasing financeiro: o arrendatário tem o direito de comprar o bem ao final do contrato, por um valor residual. Durante o período de arrendamento, o arrendatário é considerado o proprietário do bem, para fins fiscais e contábeis. A operação é considerada como financiamento de bens, via leasing.

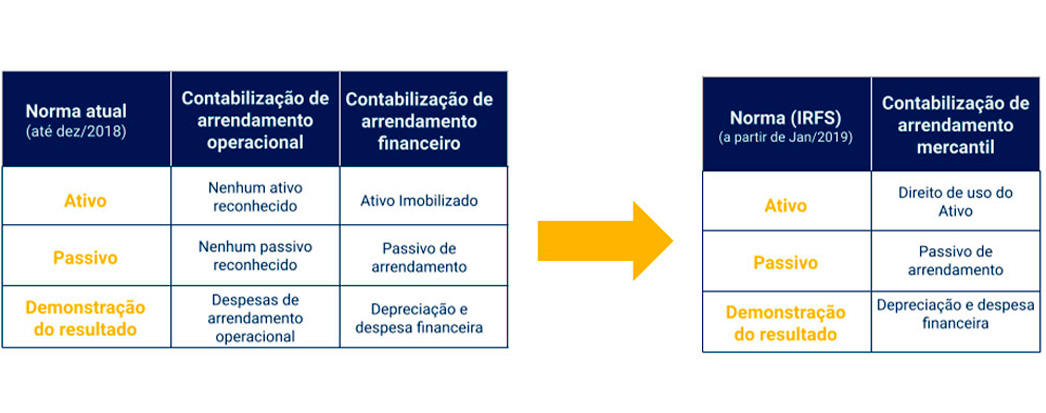

Em 1º de janeiro de 2019, entrou em vigor o pronunciamento técnico CPC 06 (R2), que modificou profundamente o tratamento contábil das operações de arrendamento mercantil. As operações de arrendamento enquadradas no CPC 06 (R2) passam a ser contabilizadas como direito de uso do Ativo, sendo necessário o reconhecimento do passivo financeiro, da depreciação e da despesa financeira.

Empresas Brasileiras e a Adequação para a CPC 06 R2

O Pronunciamento Técnico CPC 06 (R2), que entrou em vigor em 2019, trouxe mudanças significativas no tratamento do arredondamento mercantil. Antes, existiam duas formas de contabilização: leasing operacional e leasing financeiro.

Confira o exemplo abaixo para entender as mudanças:

Perguntamos para as empresas na Pesquisa Cenário do Ativo Imobilizado 2023 sobre a contabilidade dos contratos de arrendamento mercantil (leasings), se já estavam adequadas para a CPC 06 R2 (IFRS 16), e as respostas foram as seguintes:

A respeito da adequação ao CPC 06 R2 (IFRS 16), notamos uma diferença significativa entre as empresas acima de 500 colaboradores em relação às demais. Enquanto nelas, 84,5% indicam que já se adequaram, nas empresas com menos de 5000 colaboradores cerca de pouco mais da metade, 54%, já fizeram a adequação dos contratos de arrendamento mercantil.

Confira o vídeo com o nosso CEO Glauco Oda:

Qual a Diferença entre Leasing Financeiro e Operacional

Na contabilidade, o leasing operacional é uma operação em que o arrendatário tem o direito de usar um bem por um período determinado, mas não é o proprietário. As despesas de arrendamento operacional são reconhecidas diretamente no resultado do exercício.

No leasing financeiro, o arrendatário tem o direito de comprar o bem ao final do contrato. O arrendatário reconhece o ativo imobilizado, o passivo de arrendamento, a depreciação e a despesa financeira.

Com a implementação do CPC 06 (R2), as empresas que adotam o conjunto completo das normas “CPC Full” não reconhecem mais a distinção entre leasing financeiro e operacional. Em vez disso, as empresas reconhecem o direito de uso do ativo, que é muito semelhante ao leasing financeiro.

O Que Reza A Lei 12.973/2014: Ir Sobre Leasing Financeiro

IR sobre de Leasing Financeiro

“Art. 46.: Na hipótese de operações de arrendamento mercantil que não estejam sujeitas ao tratamento tributário previsto pela Lei no 6.099, de 12 de setembro de 1974, as pessoas jurídicas arrendadoras deverão reconhecer, para fins de apuração do lucro real, o resultado relativo à operação de arrendamento mercantil proporcionalmente ao valor de cada contraprestação durante o período de vigência do contrato.

Art. 47: Poderão ser computadas na determinação do lucro real da pessoa jurídica arrendatária as contraprestações pagas ou creditadas por força de contrato de arrendamento mercantil, referentes a bens móveis ou imóveis intrinsecamente relacionados com a produção ou comercialização dos bens e serviços, inclusive as despesas financeiras nelas consideradas.

Art. 48: São indedutíveis na determinação do lucro real as despesas financeiras incorridas pela arrendatária em contratos de arrendamento mercantil, contabilizados,”

Como se caracteriza uma operação de leasing financeiro

Nas operações, o Leasing Financeiro definia através de arrendamento onde o arrendatário só poderia adquirir o bem no final do contrato. Nesse caso, o bem pode ser reconhecido como ativo imobilizado logo no início.

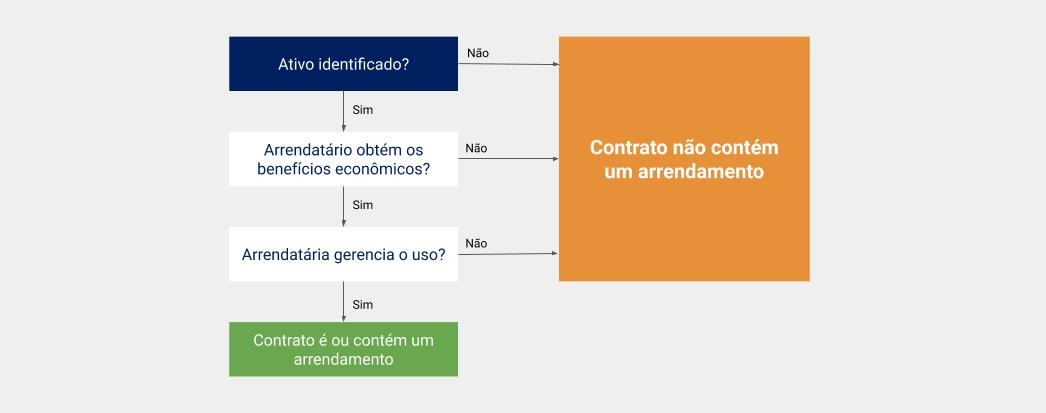

Para que o ativo se encaixe como direito de uso com a CPC 06 (R2), três condições devem ser feitas simultaneamente:

- Ser um ativo identificado

- O arrendatário obter os benefícios econômicos

- O arrendatário ter a gerência de uso

O que reza a Lei 12.973/2014: PIS / COFINS sobre Leasing Financeiro

Art. 57. No caso de operação de arrendamento mercantil não sujeita ao tratamento tributário previsto na Lei no 6.099, de 12 de setembro de 1974, em que haja transferência substancial dos riscos e benefícios inerentes à propriedade do ativo, o valor da contraprestação deverá ser computado na base de cálculo da Contribuição para o PIS/Pasep e da Cofins pela pessoa jurídica arrendadora.

Parágrafo único. As pessoas jurídicas sujeitas ao regime de tributação de que tratam as Leis nos 10.637, de 30 de dezembro de 2002, e 10.833, de 29 de dezembro de 2003, poderão descontar créditos calculados sobre o valor do custo de aquisição ou construção dos bens arrendados proporcionalmente ao valor de cada contraprestação durante o período de vigência do contrato.

Como Contabilizar Leasing Financeiro?

Supondo que em 2014 uma empresa tenha feito um Leasing Financeiro sobre uma máquina, no valor de R$ 50.000,00 a ser liquidado em 3 anos, com encargo financeiro de R$ 12.000,00 somando um total de R$ 62.000,00. Confira um exemplo abaixo como seria feito esse cálculo na contabilidade:

| D- Maquinismos - 50.000,00 (-) PIS / COFINS DE R$ 5.550,00 | R$ 45.375,00 |

| D- PIS / COFINS a Recuperar - 50.000,00 x 9,25% | R$ 4.625,00 |

| D- Encargos de Leasing Financeiro a Amortizar | R$ 12.000,00 |

| C- Leasing Financeiro a Pagar | R$ 62.000,00 |

Assim, ficaria:

| Maquinismos | R$ 45.375,00 (Depreciar em 10 anos) |

| PIS / COFINS a Recuperar | R$ 4.625,00 (Compensar em 3 anos) |

| Encargos de Leasing Financeiro a Amortizar | R$ 12.000,00 (Amortizar em 3 anos) |

| Leasing Financeiro a Pagar | R$ 62.000,00 (Pagar em 3 anos) |

Na prática, considerando o período atual, ficaria:

| D- Despesas com Depreciação (Indedutível) – 10% | R$ 4.537,50 |

| D- Depreciação Acumulada | R$ 4.537,50 |

| D- Despesas Financeiras do Leasing Financeiro (Indedutível - 12 meses | R$ 4.000,00 |

| D- Despesas Financeiras a Amortizar | R$ 4.000,00 |

Conclusão:

- No cálculo fiscal, o valor da máquina pode sofrer uma depreciação antecipada de 10 anos para 3 anos.

- A operação de Leasing geralmente terá um efeito positivo no planejamento econômico e tributário.

- Normalmente o cálculo de recuperação do PIS/COFINS é sobre o valor do ativo e não do valor total da contraprestação, isto é, encargos financeiros não se pode formar a base de cálculo do PIS/COFINS.

Na Prática: Perguntas Sobre Leasing

Explicando melhor sobre leasing, reunimos perguntas dos nossos leitores que nos enviaram aqui no blog e pedimos para que nosso parceiro Profº Daniel Tavares e o CEO da Afixcode, Glauco Oda, pudessem respondê-las. Continue a leitura e veja exemplos de Leasing na prática.

Pergunta 1: Leasing De Equipamentos De Informática

Pergunta: “Como tratar de equipamentos de informática que estão como Leasing, que no final do contrato serão da empresa?”

Confira a resposta no vídeo abaixo.

Pergunta 2: Tratativa para imobilizados em Leasing

Pergunta: Como proceder com a depreciação de um bem adquirido por leasing, no caso em que a empresa opta por comprar o bem ao final do contrato? É necessário realizar uma nova depreciação, considerando a vida útil do bem?

Resposta do nosso CEO: A depreciação do bem deve ser feita de acordo com a intenção da empresa. Se a empresa tem a intenção de comprar o bem, deve usar a vida útil do bem para depreciação. Caso contrário, deve usar o prazo do contrato para depreciação.

Pergunta 3: Ativos Imobilizados em contratos de Leasing

Pergunta: “Se a máquina está ligada à produção, tendo benefícios econômicos para a empresa, podemos adicionar as despesas de juros e leasing, excluindo a contraprestação?”

Resposta do nosso CEO: Uma vez caracterizado o direito de uso do ativo imobilizado, deve-se reconhecer o ativo e o passivo de arrendamento, a depreciação e a despesa financeira.

Gostou do conteúdo?

Agora que você aprendeu um pouco sobre como funciona o Leasing Financeiro e os procedimentos contábeis de acordo com a lei. Recomendamos artigos relacionados que vão te ajudar a colocar em prática na gestão do seu ativo imobilizado.

👉 Leasing Financeiro: Critérios de Classificação e Tratamento Contábil

👉 Arrendamento Mercantil: O que é, Procedimentos Fiscais e Créditos do ICMS

👉 Arrendamento Mercantil – Leasing: Conceito e CPC 06

7 Comments

Muito bom o material, parabéns!!!!

Obrigado pelo comentário e feedback Fátima! Conte conosco sempre que precisar.

De fato, foi uma otima explicação.. Parabens..

Muito obrigado pelo comentário e feedback Melo! Conte conosco sempre que precisar.

Bom dia, gostaria de tirar uma dúvida, tenho um equipamento que foi adquirido a 4 anos atrás como leasing financeiro porém a empresa não colocou ela no imobilizado e ao fim do contrato ficou com o equipamento, como fazer para que essa máquina entre no meu imobilizado e comotratar a depreciação dela ? Obrigado e aguardo um breve retorno.

Material com instruções objetivas e conclusivas, obrigado!

No exemplo que vocês mencionam, a contabilização da depreciação apartir do 4º ano em diante, continuaria indedutivel. Mas se o leasing fosse considerado como financeiro, apartir do 4º ano, não seria dedutível, pois já teria terminado de pagar o leasing e o bem passaria a ser de fato meu?